|

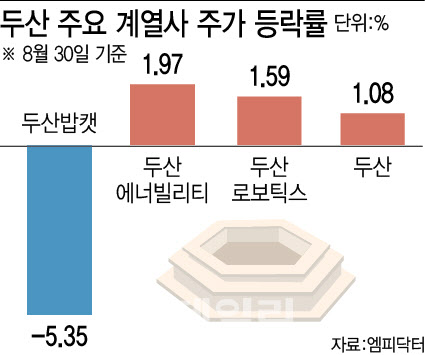

반면 두산로보틱스는 전날보다 1.59%(1100원) 오른 7만 400원에 장을 마감, 한 달 만에 7만원대를 회복했다. 아울러 두산에너빌리티(034020)는 1.97%(350원) 오른 1만 8100원, 두산(000150)도 1.08%(1600원) 오른 14만 9500원에 마감했다.

두산그룹이 두산로보틱스와 두산밥캣 합병을 위한 이사회를 소집하고 양사 간 포괄적 주식교환 계획을 철회하기로 하며 그룹 내 계열사 간 주가 흐름도 엇갈린 모습이다. 이동헌 신한투자증권 연구원은 “포괄적 주식교환 철회로 두산밥캣 기존주주(7월 12일 이전 보유)의 주식매수청구권 소멸에 따른 실망 매물이 나오면서 부정적 영향을 미쳤다”고 분석했다.

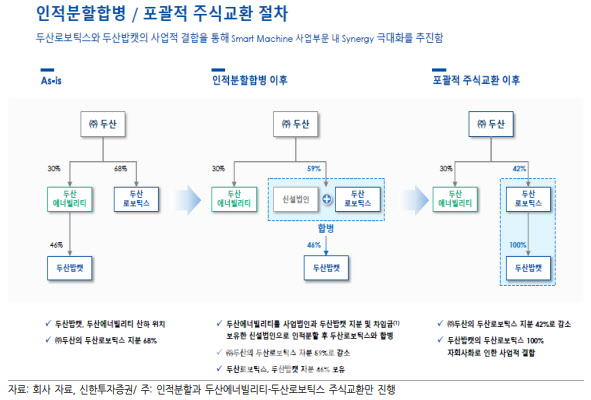

앞서 두산로보틱스와 두산밥캣은 지난 7월 11일 이사회에서 완전모자회사 관계를 구축함으로써 시너지 효과의 극대화라는 효익을 추구하고자 주식의 포괄적 교환을 결의한 바 있다.

하지만 그룹의 ‘캐시카우’ 두산밥캣과 적자 기업 두산로보틱스의 합병 비율을 1대 0.63으로 책정하자 두산밥캣 소액주주를 중심으로 한 반발이 커지면서 문제가 됐다. 또 금융감독원이 7월 24일과 8월 26일 두 차례 신고서 정정 요구를 하면서 합병에 제동을 걸기도 했다.

|

정동익 KB증권 연구원은 “두산밥캣의 입장에서는 대주주가 두산에너빌리티에서 두산로보틱스로 바뀌는 이벤트로 전환됐다”며 “최대주주 변경 외의 다른 변화는 없다”고 설명했다.

두산밥캣이 두산로보틱스의 자회사가 되면 소액주주들에게 긍정적이라는 분석이 나온다. 정 연구원은 “두산로보틱스가 충분한 규모의 매출이 발생하고 있지 않은 상황에서 연구개발(R&D) 등 요구가 크고, 신설법인 합병을 통한 차입금(7177억원) 상환에 대한 부담도 발생하기 때문에 두산밥캣으로부터 고배당을 요구할 수 있다”고 판단했다.

이한결 키움증권 연구원은 “두산밥캣은 기존 주주가치를 훼손하는 지배구조 개편에 대한 실망감에 주가는 하락세를 이어갔고, 사업 측면에서 두산로보틱스와의 시너지가 나타나기까지는 다소 시간이 필요할 것”이라며 두산밥캣 목표가를 7만 4000원에서 6만 6000원으로 11% 내려 잡았다.

두산에너빌리티의 인적분할에 대한 기존 주주들의 동의가 필요한 점도 변수다.

이 연구원은 “두산 그룹 지배 구조 개편이 성공적으로 마무리되기 위해서는 두산에너빌리티 주주 동의가 필요하다”며 “두산밥캣은 두산에너빌리티의 핵심 자회사였기 때문에 두산에너빌리티 주주들의 인적분할 반대 가능성도 열어둘 필요가 있다”고 했다.

또 변경된 계획이 성공하기 위해 기존주주의 매수청구권이 과도하게 행사되지 않아야 한다. 정동익 연구원은 “시장 하락과 지배구조 개편안에 대한 투자자들의 반발로 대상 기업들의 주가가 매수청구가보다 낮아진 상황에서 최근 SK그룹 사례에서 보듯 소액투자자들의 이익에 반하는 인위적 합병에 대한 국민연금의 부정적 기류도 변수가 될 전망”이라고 강조했다.

![[포토] 송민혁 '우승과 함께 신인왕을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100474t.jpg)

![[포토] 화사, 매력적인 자신감](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100393t.jpg)

![[포토]이가영,부드러운 티샷 공략](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100330t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![[포토] 서울시예산안 설명하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100890t.jpg)