업계에서는 정책형 뉴딜펀드 선정이 운용사들의 ‘한 해 농사를 가늠할 중요한 잣대’로 보고 있다. 그도 그럴 것이 정책형 뉴딜펀드 운용사에 선정될 경우 연내 이어지는 연기금들의 운용사 선정에 유리한 고지를 점할 수 있어서다. 특히 올해는 첫 시행 연도였던 지난해와 달리 블라인드펀드(투자 대상을 정하지 않은 상태에서 자금부터 모집하는 펀드) 분야를 광역화하고 펀드별 금액 규모에 변화를 주면서 운용사 간 눈치싸움이 치열하게 펼쳐질 전망이다.

|

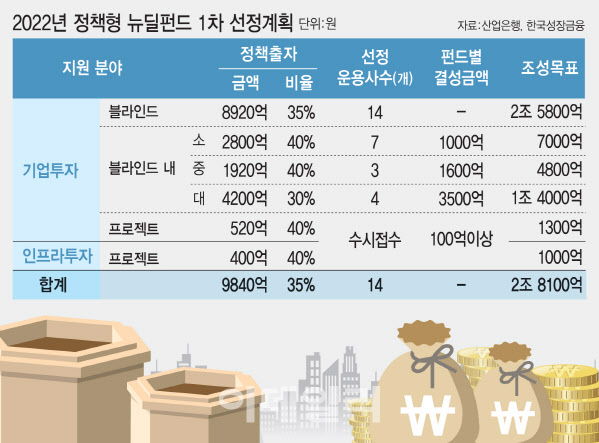

산업은행(산은)과 한국성장금융(성장금융)은 지난 7일 한국판 뉴딜 정책 성공 지원을 위한 ‘정책형 뉴딜펀드’ 2022년도 1차 출자 사업을 공고했다. 내달 3일까지 제안서를 접수한 뒤 회사별 실사와 프레젠테이션(인터뷰 포함)을 거쳐 3월쯤 운용사를 선정할 계획이다. 이후 선정일로부터 7개월 후인 올해 10월까지 펀드 결성을 완료해야 한다.

지난해에 이어 올해 두 번째를 맞은 정책형 뉴딜펀드는 최대 4조원을 목표로 조성할 계획이다. 1차 출자 사업에서는 2조8000억원 규모로 우선 진행할 예정이다. 이후 4월쯤 1조2000억원 규모의 2차 사업을 추가로 진행한다는 게 산업은행과 성장금융 측 설명이다.

지난해 아쉬움을 삼켰던 PEF 운용사 입장에서는 올해 기회를 잡기 위한 전략 짜기에 한창이다. 일부 운용사들은 공고가 나오기 전인 지난해 말부터 제안서 작업에 돌입한 곳도 적지 않다. 공고 이후 한 달여 밖에 시간이 없다 보니 여유를 두고 작업에 나섰다는 설명이다.

지난해와 달라진 점이 있다면 지원 분야의 광역화를 꼽을 수 있다. 지난해는 ‘투자 제안형’과 ‘뉴딜 성장형’ 분야로 구분해 블라인드펀드 운용사를 뽑았다. 그러나 올해는 블라인드펀드로 지원 분야를 통합하고 펀드 규모를 △소형(1000억원·7곳) △중형(1600억원·3곳) △대형(3500억원·4곳) 등 3개로 분리해 뽑기로 했다. 운용사별 규모에 따라 펀드 규모를 나눠 도전할 수 있게 한 것이다.

가점·과거 선정 이력 따지며 전략짜기 분주

업계에서는 소형과 중형에는 자산 운용사와 벤처캐피탈(VC)들이, 총 4곳을 뽑는 대형 분야는 경영참여형 사모펀드(PEF) 운용사들의 각축전이 될 것으로 보고 있다. 지난해 뉴딜성장형 부문에 대형 PEF 운용사들이 몰렸던 것을 떠올린다면 유사한 경쟁 구도가 펼쳐질 것으로 보고 있다.

다시 말해 과거 운용사에 선정돼 만족스러운 투자성과를 보였던 경험이 있다면 재차 기회를 받는데 유리한 구조란 의미다. 한 PEF 업계 관계자는 “안정적인 투자 수익률을 보장할 수 있느냐가 중요하기 때문에 한번 선정했던 운용사에 힘을 실어주는 경향이 반영된다고 봐야 한다”고 말했다.

지난해 운용사 선정 결과를 복기하며 ‘선택과 집중’에 나설 수 있다는 견해도 있다. 기회를 두루 받았던 운용사들을 소거하는 한편 최근 뜸했던 중대형 PEF 운용사들을 잠재 경쟁자로 분류하고 있다. 지난해 정책형 뉴딜펀드 1~2차 사업에 선정된 PEF 운용사로는 E&F 프라이빗에쿼티(PE)와 큐캐피탈파트너스, 크레센도, 이음PE 등에 시선이 쏠리는 이유도 이 때문이다.

최근 자본시장 화두로 떠오른 ESG(환경·사회·지배구조)도 주요 심사대상이 될 것이란 전망도 나온다. 산은과 성장금융 측이 ESG 투자 저변 확대로 국내 투자시장의 선진화 유도를 위해 운용사의 ESG 투자역량 등을 심사시 고려하겠다고 선언한 상태다. 한 업계 관계자는 “메타버스나 백신 등 시장 수요를 반영한 투자 전략을 심사 과정에서 어떻게 어필할 것이냐도 운용사 선정에 영향을 미칠 것으로 보인다”고 말했다.

![[포토]고생했어~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401524t.jpg)

![[포토] 걷고 싶은 거리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401206t.jpg)

![[포토] 광복 80주년 기념사업 시민위원회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401169t.jpg)

![[포토]1400원 뚫은 원-달러 환율…외환당국 '적극개입' 시그널](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401121t.jpg)

![[포토]송길영 작가 "지상파를 역전한 넷플릭스" 기조강연](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401082t.jpg)

![[포토]외규장각 의궤 전용 전시실 일반에 공개](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401057t.jpg)

![[포토]발언하는 박상우 국토교통부 장관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111400713t.jpg)

![[포토] 2025학년도 수능](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111400625t.jpg)

![[포토]벼랑 끝에 있는 최윤범 고려아연 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111301728t.jpg)