|

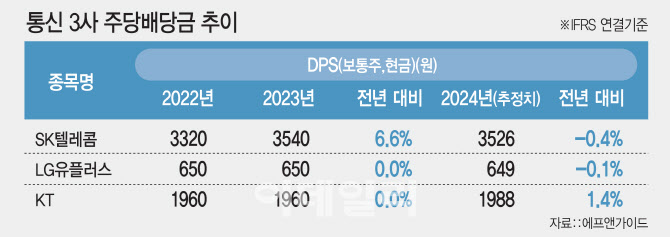

작년과 비교하면 SK텔레콤의 경우 대조적이다. KT와 LG유플러스의 DPS가 2022년과 같은 수준인 반면 SK텔레콤은 3320원(2022년)에서 3540원(2023년)으로 6.6%나 증가했다.

김수진 미래에셋증권 연구원은 “밸류업 정책으로 추가적인 주주환원을 고려해야 하나, 현재 그룹사의 재무 효율성 제고 기조로 SK텔레콤의 적극적인 주주환원이 편안한 상황은 아니다”고 분석했다.

하지만 장수명 한국신용평가 기업평가본부 수석연구원은 “SK그룹은 대규모 투자 자금 소요에 따른 재무 부담 확대가 지속되고 있다”며 “현재 그룹 차원에서 사업 포트폴리오 재편을 진행하고 있어 이에 대한 모니터링이 필요하다”고 진단했다.

더구나 장 연구원은 “2023년에는 반도체 부문의 설비투자(CAPEX)가 큰 폭으로 줄었음에도 불구하고 배터리 부문에 대규모 투자가 이어져 SK디스커버리 계열을 포함한 SK그룹의 순차입금이 87조원까지 확대됐다”며 “올해도 반도체, 배터리를 중심으로 대규모 투자가 예정돼 있어 추가적인 차입금 확대 가능성도 있다”고 전망했다.

주주환원 가능성은 통신 3사 가운데 KT가 가장 높다는 분석이다. 올해 DPS도 1988원으로 전년(1960원) 대비 1.4% 증가, 통신 3사 가운데 KT만 증가할 것으로 집계됐다.

김 연구원은 “앞서 KT는 5월 보유 중인 자사주 4% 가운데 2%를 소각하며 주주환원을 한차례 강화했다”며 “내년 에스테이트에서 광진구 프로젝트가 완료되며 9000억원 가량의 이익이 발생할 것으로 예상, 추가적인 주주환원 가능성이 3사 가운데 가장 높은 상황”이라고 설명했다.

![[포토]참관하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103000777t.jpg)

![[포토] 뮤지컬 '광화문 연가'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102901231t.jpg)

![[포토]국내 증시, 개인·기관 순매수에 0.2%대 강보합 마감](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102901112t.jpg)

![[포토]사랑한다 응원한다](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102901070t.jpg)

![[포토]'대화하는 최상목-박성재'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102900933t.jpg)

![[포토]'추모'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102900896t.jpg)

![[포토]'국정감사 출석하는 조태용 국정원장'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102900815t.jpg)

![[포토]2024 적십자 바자 행사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102900792t.jpg)

![[포토]지한솔,여기가 우승 맛집이네](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102700527t.jpg)

!["5천원에 나도 건물주요"…한강변 빌딩 조각투자 흥행[마켓인]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103000749b.jpg)

![[속보]한동훈, 보궐 출마 질문에 “개인 차원 생각 안해…위기 극복 집중”](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103000735b.jpg)