|

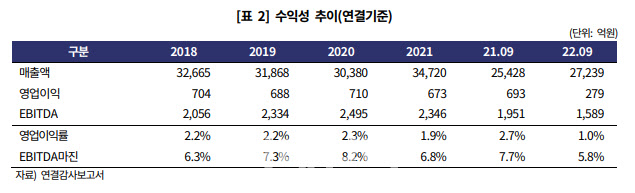

넷마블은 퍼블리셔 위주의 업태를 보유하고 있어 경쟁사 대비 영업 수익성이 다소 낮은 수준이었다. 이에 소셜카지노 게임사인 스핀엑스 인수(2021년 4분기부터 연결 편입)로 연결 기준 수익성 개선을 기대했으나, 2022년 들어 매 분기 영업적자를 기록하는 등 오히려 수익성이 악화된 모습을 보이고 있다.

넷마블의 3분기 연결 기준 매출액은 6944억원으로 전년 동기 대비 14.4% 늘었지만 영업손실은 380억원으로 적자 전환했다. 이에 3분기 누적 매출액 1조9865억원, 상각전영업이익(EBITDA) 880억원, 영업손실 846억원을 각각 기록했다.

김혜원 한기평 연구원은 “코로나19 장기화에 따른 개발자 재택근무 실시 등으로 신작 출시가 지연된 점과 런칭된 신작의 흥행 부진, 기존 콘텐츠의 빠른 진부화 등이 주요 원인이다”며 “매출이 감소하는 가운데 2021년 게임업계의 경쟁적인 연봉 인상으로 고정비 성격의 인건비가 크게 확대된 점도 수익성 악화의 한 요인이다”고 진단했다.

특히 스핀엑스가 영업흑자를 내고 있는 점을 감안하면 별도 기준 영업실적 하락 폭은 더욱 크다. 올해 3분기 넷마블 누적 매출은 전년 동기 대비 13.2% 증가한 1조9685억원을 기록했으나, 스핀엑스 편입 효과를 제외한 매출은 전년 동기 대비 13.7% 감소한 것으로 분석된다.

|

스핀엑스를 인수한 2021년 이후 실질적 무차입 기조를 벗어났으며, 올해 9월 말 연결기준 부채비율 73.4%, 차입금의존도 24.5%를 기록하는 등 재무 레버리지가 확대됐다. 또 2022년에는 수익성이 저하되면서 순차입금 대비 EBITDA 지표가 14.0배(2021년 2.8배)로 상승하는 등 전반적인 재무 안정성이 저하됐다.

김 연구원은 “게임업계 전반에서 인건비 인상에 따른 수익성 저하가 만연한 상황으로 향후에도 경쟁적인 신작 출시가 이어질 것이며, 넷마블의 주요 기대작 출시가 2023년 3분기 이후로 계획된 점 등을 고려하면 수익성 개선이 가능한 수준의 매출 규모를 시현하기까지 중기 이상의 시일이 필요한 것으로 본다”고 평가했다.

|

우선 고유가로 LX하우시스 생산제품 전반에 사용되는 폴리염화비닐(PVC)의 가격이 높게 형성되고, 운반비도 전년 동기 대비 23.8% 증가(2021년 9월 누계 925억원 → 2022년 9월 누계 1145억원)하면서 건자재 전반의 영업 수익성이 저하됐다.

이주원 한기평 연구원은 “자동차 부문을 바탕으로 전체적인 영업 수익성은 2022년 대비 개선될 것으로 전망하나, 매출의 70% 이상을 차지하고 있는 건자재 부문의 실적 저하로 영업 수익성 회복 폭은 제한적일 것으로 본다”고 분석했다.

건자재 부문(창호, 장식재, 인테리어 등) 실적의 경우 신규 주택 건설과 기존주택 거래량에 연동되고 있는데, 신규 주택 건설에서는 착공 이후 마지막 단계인 인테리어 단계에서, 기존 주택 매매에서는 매매 이후 2~3달 이후 판매가 발생하고 있다.

이 연구원은 “최근 고금리 기조, 경기 하강으로 착공면적 및 주택 거래량이 감소하고 있어 당분간 건자재 제품 수요는 감소할 것으로 본다”며 “다만, 자동차소재·산업용필름 부문은 2022년 3분기 적자사업부인 c2i 매각과 천진사업부 손상차손 인식 등으로 인한 감가상각비 감소 효과로 영업 수익성 개선이 가능할 것”이라고 진단했다.

LX하우시스는 영업 수익성 저하로 총영업활동현금흐름(OCF) 규모가 감소하고, 투자는 확대되면서 2022년 3분기 말 순차입금은 전년 말 대비 2075억원 증가한 9528억원을 기록했다. 2022년 1~9월 유지보수투자와 더불어 PF 단열재 4호 라인 구축, 기업과소비자간거래(B2C) 인테리어 사업 확대를 위한 직영점 전시장 확충으로 약 1700억원의 자본적지출이 발생했다.

이 연구원은 “지난해 원재료 가격의 급격한 상승으로 인한 안전재고 확보로 매입채무, 미지급금 등이 증가했으나, 올해 하반기 이후에는 매입이 정상화되면서 운전자본 부담도 가중됐다”며 “당기순손실을 기록한 가운데, 차입금이 증가하면서 올해 3분기 말 부채비율은 200%를 상회했으며, 차입금의존도는 43.3%를 기록했다”고 분석했다.

![[포토] 송민혁 '우승과 함께 신인왕을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100474t.jpg)

![[포토] 화사, 매력적인 자신감](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100393t.jpg)

![[포토]이가영,부드러운 티샷 공략](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100330t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![[포토] 서울시예산안 설명하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100890t.jpg)

!["10억 벌었다? 자칫 다 날릴 수도"…'잠실 로또' 당첨 주의점은?[떳다리]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110101085b.jpg)