11일(현지시간) 뉴욕증권거래소에서 블루칩을 모아놓은 다우존스 30산업평균지수는 전거래일 대비 0.08% 오른 3만9753.75를 기록했다.

대형주 벤치마크인 S&P500지수는 0.88% 내린 5584.54를, 기술주 위주의 나스닥지수도 1.95% 떨어진 1만8283.41에 거래를 마쳤다.

반면 중소형주를 모아둔 러셀2000지수는 3.57% 급등했다. 올 들어 최고치를 기록했다.

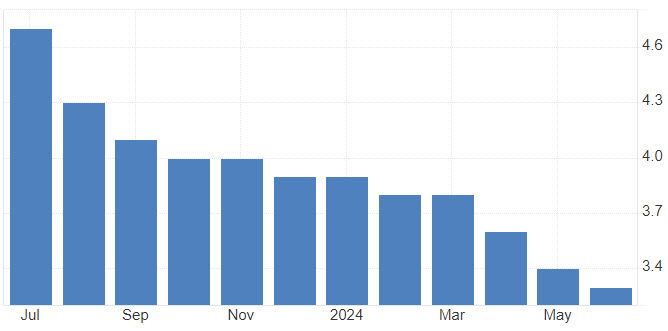

3개월 근원CPI상승율 연율 2.1%…연율 목표치 다가서

인플레이션이 연이어 둔화하고 있다는 시그널이 나오면서 연준이 9월 금리인하할 가능성을 보다 키웠다. 미 노동부에 따르면 6월 CPI는 전년 동월 대비 3.0% 오르며 3년여 만에 가장 낮은 수준까지 떨어졌다. 시장예상치(3.1%)도 밑돌았다. 전월 대비로는 0.1% 하락하며 이 역시 시장예상치(0.1%상승)을 크게 하회했다.

6월 근원 CPI 상승률 역시 전년 동월 대비 3.3%로 월가가 집계한 예상치(3.4%)에 밑돌았다. 2021년 4월 이후 가장 낮은 수준이다. 지난 3개월 간 상승률은 연율 기준 2.1%까지 뚝 떨어졌다. 연준의 목표치(2%)에 거의 근접한 것이다. 근원 CPI는 변동성이 큰 에너지, 식품을 제외한 지표로, 기조적 물가 흐름을 볼 수 있다.

지난달(3.4%)보다 0.1%포인트 떨어진 수치다. 전월 대비 상승률은 0.1%(0.065%)로 이 역시 시장 예상치(0.2%)를 밑돌았다.

|

찰스 슈왑의 상무이사 리처드 플린은 “연준과 금리 인하를 간절히 바라는 투자자 모두에게 케이크 위에 얹은 체리”라며 “연준이 올해 금리를 인하할 수 있는 발판을 마련한 것으로, 이르면 9월에 금리를 인하할 가능성이 높다”고 평가했다.

|

금리인하 가능성이 높아졌음에도 그간 랠리를 펼쳤던 S&P500과 나스닥 지수가 뚝 떨어진 것은 순환매가 이뤄진 탓이다. 투자자들은 올해 들어 랠리를 펼쳤던 대형주를 팔고, 그간 고금리에 어려움을 겪었던 중소형주 매수에 나섰다. 대형기술주보다 투자 매력이 더 커졌다고 판단하고 있는 것이다.

블리클리 파이낸셜그룹의 최고 투자 책임자인 피터 부크바는 “오늘 주식 흐름은 우리가 모두 알고 있는 상위 몇 개 주식과 다른 모든 주식 사이의 간격이 얼마나 벌어졌었는지를 증명한다”며 “자본 비용 상승으로 인해 가장 큰 피해를 입었던 중소기업들이 금리인하가 필요했던 업종”이었다고 진단했다.

매그니피센트7 주식이 일제히 하락했다. 테슬라(-8.44%) 엔비디아(-5.57%), 메타(-4.11%), 넷플릭스(-3.67%), 알파벳A(-2.93%), 애플(-2.32%), 마이크로소프트(-2.48%) 등이 크게 하락했다. 테슬라 하락폭이 더 컸던 것은 오는 8월 로보택시 공개시점을 두달 연기하기로 했다는 보도가 나오면서 실망감이 더 커진 탓이다.

반면 저금리 수혜를 얻을 수 있는 주택관련주인 홈디포와 DR호튼 등은 각각 2.79%, 7.26% 뛰었다. 금리인하로 대규모 주택 건설이 다시 살아날 것이라는 기대감이 미친 덕분이다.

리톨츠 웰스 매니지먼트의 캘리 콕스는 “오늘은 시장의 전환점이 될 수 있다. 또한 다각화가 중요하다는 것을 상기시켜주는 좋은 기회이기도 하다”고 평가했다. 그러면서 “대형 기술주들이 하락하긴 했지만, 나머지 시장으로 매수세가 나타나고 있다”면서 “장기 투자자라면 (증시 전반의 상승세가 나타나기 때문에) 최고의 매도세로 봐야한다”고 덧붙였다.

인터랙티브 브로커스의 스티브 소스닉은 “많은 사람들이 기대했던 건강한 순환이 나타나고 있다”며 “오늘 S&P500과 나스닥 지수가 떨어진 것은 기술주 위주의 시장이 잠재적으로 불안정했다는 이유를 생생하게 보여줬다”고

|

국채금리는 급락했다. 오후 4시 기준 9월 금리인하가 가시화 되자 연준 정책에 민감하게 연동하는 2년물 국채금리는 전 거래일 대비 11.9bp(1bp=0.01%포인트) 4.511%까지 뚝 떨어졌다. 글로벌 벤치마크 역할을 하는 10년물 국채금리는 7.5bp 내린 4.203%에서 움직이고 있다.

달러가치도 뚝 떨어졌다. 주요 6개국 통화대비 달러가치를 나타내는 달러인덱스는 전 거래일 대비 0.55% 내린 104.47에서 움직이고 있다. 달러가치가 뚝 떨어지자 엔화 가치는 절상됐다. 달러·엔 환율도 1.76% 내린 158.85에서 거래되고 있다.

국제유가는 이틀 연속 상승했다. 인플레이션이 둔화되면서 금리인하가 시작되고 경제성장이 촉진돼 원유수요가 늘 것이라는 기대 때문이다. 뉴욕상업거래소에서 근월물인 8월 인도분 서부텍사스산 원유(WTI)는 전 거래일보다 0.52달러(0.63%) 오른 배럴당 82.62달러에 거래를 마쳤다. 런던ICE선물거래소에서 브렌트유 9월 인도분 가격은 전장 대비 0.32달러(0.38%) 상승한 배럴당 85.40달러에 거래를 마쳤다.

유럽증시도 일제히 상승했다. 런던FTSE100지수는 0.36%, 독일 DAX지수는 0.69%, 프랑스 CAC40지수도 0.71% 급등했다. 유럽 Stoxx600지수도 0.6% 올랐다.

![[포토]참관하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103000777t.jpg)

![[포토] 뮤지컬 '광화문 연가'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102901231t.jpg)

![[포토]국내 증시, 개인·기관 순매수에 0.2%대 강보합 마감](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102901112t.jpg)

![[포토]사랑한다 응원한다](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102901070t.jpg)

![[포토]'대화하는 최상목-박성재'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102900933t.jpg)

![[포토]'추모'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102900896t.jpg)

![[포토]'국정감사 출석하는 조태용 국정원장'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102900815t.jpg)

![[포토]2024 적십자 바자 행사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102900792t.jpg)

![[포토]지한솔,여기가 우승 맛집이네](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102700527t.jpg)

!["5천원에 나도 건물주요"…한강변 빌딩 조각투자 흥행[마켓인]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103000749b.jpg)

![[속보]한동훈, 보궐 출마 질문에 “개인 차원 생각 안해…위기 극복 집중”](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103000735b.jpg)