[이데일리 김응태 기자] 현대차증권은 18일

영원무역홀딩스(009970)에 대해 영원무역 주문자상표부착생산(OEM) 부문 수주 확대와 아웃도어 부문 수요 호조로 이익 개선 흐름이 연중 지속될 것으로 전망했다. 이에 투자의견 ‘매수’, 목표주가는 8만원에서 8만5000원으로 상향했다. 상승여력은 69.3%이며, 전날 종가는 5만200원이다.

정혜진 현대차증권 연구원은 “영원무역홀딩스의 올해 2분기 연결기준 매출액은 전년 대비 39.3% 증가한 1조478억원, 영업이익은 96.8% 늘어난 2293억원으로 당사 추정치를 크게 상회하는 어닝 서프라이즈를 기록했다”며 “영원무역과 영원아웃도어 모두 매출과 이익단 고신장이 지속됐다”고 진단했다.

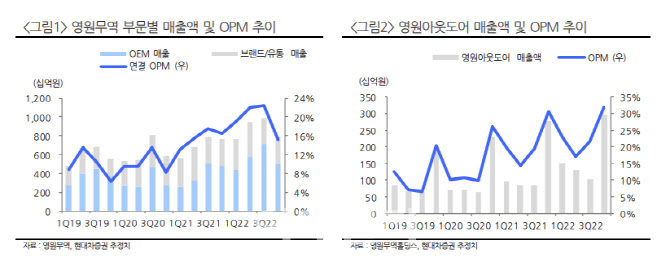

영원무역(111770)의 매출액은 전년 대비 39.5% 증가한 9456억원, 영업이익은 98.3% 성장한 2081억원을 기록했다. OEM 매출은 71% 증가하며 레버리지 효과로 부문 마진이 28% 수준까지 개선됐다. 스캇(Scott)의 정상가판매율이 상승하면서 부문 마진이 13%대 지속돼 호실적을 나타냈다는 분석이다. OEM 재고는 예년 대비 높은 수준으로 유지되고 있어, 올해 3분기까지 이어지는 성수기 효과로 양호한 매출 성장을 시현할 것으로 전망했다.

아울러 스캇의 상반기 매출 성장 방해 요인이었던 공급망 이슈는 점진적으로 해소되고 있다고 판단했다. 올해 2분기 말 재고 물량이 확보된 것으로 파악됨에 따라 하반기 견조한 전방 시장 수요에 대응하며 매출 성장세 회복이 가능할 것으로 점쳤다.

영원아웃도어 매출액은 전년 대비 50.8% 증가한 1282억원, 영업이익은 79.8% 늘어난 219억원으로 집계됐다. 계절적 비수기 진입에도 불구하고 내수 TNF 브랜드 제품 수요 호조 및 카테고리 확장에 따른 매출 성장을 달성했다는 평가다. 기존 가을·겨울(F/W) 위주 제품 포트폴리오가 티셔츠, 경량 바람막이 등 봄·여름(S/S) 카테고리까지 확장되고 있는 데다, 수요 호조로 정상가판매율이 높은 점도 호재로 꼽았다.

영원무역의 OEM 부문 수주 볼륨 증가와 이익 체력 개선이 개선되는 반면 주가는 저평가됐다고 판단했다. 정 연구원은 “지주사 할인 감안하더라도 펜데믹 이전 대비 여전히 저평가 구간”이라며 “연결 실적 영원아웃도어 판매 호조도 지속될 것으로 예상됨에 따라 하반기 이익 추가 개선이 가능할 것”이라고 말했다.

![[포토]환율은 오르고 코스피-코스닥 하락](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111101008t.jpg)

![[포토]'이보미 골프 갤러리'오픈](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100375t.jpg)

![[포토]2025학년도 수능 3일 앞으로](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100917t.jpg)

![[포토]미국 대선 영향, 비트코인 8만1000달러 돌파](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100878t.jpg)

![[포토] 29회 농업인의날](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100842t.jpg)

![[포토]김장나눔 펼치는 함영주 회장과 하나금융그룹 임직원들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100765t.jpg)

![[포토]'발언하는 손경식 회장'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100640t.jpg)

![[포토]최고위, '모두발언하는 박찬대 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100624t.jpg)

![[포토]마다솜,통산 4승 만들어준 넘버원 볼](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100280t.jpg)

![[포토]여·야·의·정 협의체 1차 회의, '모두발언하는 한동훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100253t.jpg)

![[포토]'이보미 골프 갤러리'오픈](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111100375h.jpg)

![당일배송·전 차종 수리…BMW 그룹 韓 '1등 서비스'의 비밀은[르포]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111101148h.jpg)