[이데일리 김응태 기자] 현대차증권은 14일

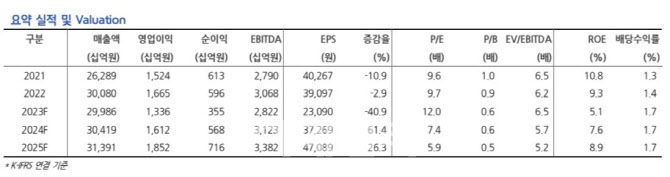

CJ제일제당(097950)에 대해 상반기 경기침체 영향이 지속되면서 식품 판매량 역성장이 지속되고, 바이오 업황 회복 속도가 더디게 나타나고 있다고 평가했다. 이에 목표주가를 43만원에서 40만원으로 하향 조정했다. 다만 상반기 대비 하반기 국내 식품 수요 회복 기대감이 유효해 투자의견은 ‘매수’를 유지했다. 상승여력은 44.4%이며, 전날 종가는 27만7000원이다.

하희지 현대차증권 연구원은 “CJ제일제당의 올해 2분기(대한통운 제외) 매출액은 전년 대비 1.8% 감소한 4조5095억원, 영업이익은 48% 줄어든 2047억원을 기록할 것으로 전망된다”고 진단했다.

식품 매출은 전년 대비 5.9% 증가하고, 영업이익은 21% 줄어들 것으로 봤다. 국내 식품은 경기 침체 영향이 지속됐지만 1분기 대비 판매량 감소폭은 줄었을 것으로 추정했다. 하반기는 판매량 기저가 낮아지면서 소비자 심리지수도 개선되고 있어 판매량 회복이 기대된다고 짚었다. 아울러 미주 식품, 글로벌 전략식품(GSP) 및 피자 시장점유율 확대 및 영업이익률 개선이 이어지고 있지만, 아시아 국가 경기 영향으로 상대적으로 부진할 것으로 전망했다.

바이오 매출액은 전년 대비 19.9% 감소하고 영업이익은 67.2% 줄어들 것으로 봤다. 바이오 업황 부진 속 중국 양도 업황 악화가 지속되고, 리오프닝에 따른 경기 회복 속도가 저조하다는 평가다. 푸드앤테크(FNT)도 중국 외식 경기 회복 속도 더디게 나타남에 따라 핵산 수요가 부진하다고 진단했다. 하 연구원은 “상반기 대비 하반기는 기저 부담이 낮아지나 예상보다 느린 바이오 업황 회복 속도에 따라 연초 제시했던 바이오 부문 영업실적 가이던스 눈높이는 다소 하향 조정될 것”이라고 말했다.

피드앤케어(F&C) 매출액은 전년 대비 3.6% 증가, 영업이익은 적자전환할 것으로 추정했다. 베트남 경기 부진에 따라 돈육 수요가 저조하나, 공급량 부족에 딸느 돈가 상승 흐름이 계속됐다고 평가했다. 하반기에는 손익분기점(BEP) 달성이 가능하다고 짚었다.

하 연구원은 “실적에 대한 우려는 주가에 이미 다 반영됐다”며 “상반기 대비 하반기는 바이오 기저가 낮아지는 구간 진입하며 국내 가공식품 수요 회복 가능성에 대한 기대감은 유효하다고 판단한다”고 말했다.

![[포토]2025학년도 수능 3일 앞으로](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100917t.jpg)

![[포토]미국 대선 영향, 비트코인 8만1000달러 돌파](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100878t.jpg)

![[포토] 29회 농업인의날](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100842t.jpg)

![[포토]김장나눔 펼치는 함영주 회장과 하나금융그룹 임직원들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100765t.jpg)

![[포토]'발언하는 손경식 회장'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100640t.jpg)

![[포토]최고위, '모두발언하는 박찬대 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100624t.jpg)

![[포토]마다솜,통산 4승 만들어준 넘버원 볼](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100280t.jpg)

![[포토]여·야·의·정 협의체 1차 회의, '모두발언하는 한동훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100253t.jpg)

![[포토] 소방 "포스코 포항제철소서 큰 불 신고"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000360t.jpg)

![[포토] 이대한 '2024시즌 대미를 장식하며 동료들과 함께'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000314t.jpg)

![[포토]'이보미 골프 갤러리' 오픈 기념 컷팅식](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111100311h.jpg)