[이데일리 이용성 기자] 한국투자증권은 21일

녹십자(006280)에 대해 1분기 실적이 부진한 데 이어 국내 백신 사업의 경쟁이 심화하고 있고, 당분간 연구개발 비용의 증가가 예상된다고 밝혔다. 투자의견은 ‘매수’, 목표가는 18만원에서 16만원으로 하향했다. 전 거래일 종가는 13만원이다.

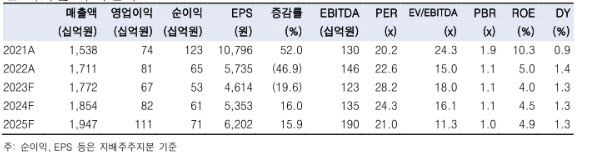

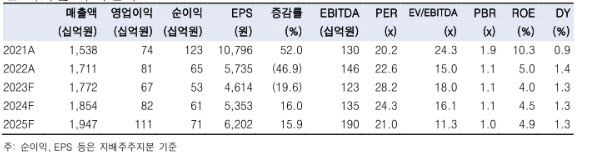

| | (사진=한국투자증권) |

|

오의림 한국투자증권 연구원은 “녹십자의 1분기 매출액은 연결기준 3683억원으로 전년 동기 대비 11.7% 줄어든 것으로 컨센서스 대비 8.1% 하회하고, 영업손실은 170억원으로 적자전환을 예상한다”며 “헌터증후군 치료제가 작년 1분기 매출액 대비 약 60% 감소하며 성장을 제한할 전망”이라고 전했다.

오 연구원은 “또한 자회사 지씨셀의 코로나19 검체 감소에 따라 실적이 역성장할 것”이라며 “영업이익 측면에서는 미국 카탈리스트로부터 파이프라인에 대한 L/I 비용, 아퀴타스 LNP 사용권 비용 등 일시적으로 연구개발비가 증가하며 영업적자를 기록할 것으로 전망한다”고 덧붙였다.

그러면서 오 연구원은 “면역 저하 치료제 IVIG-SN 10%의 미국 식품의약국(FDA) 실사가 4월 중순부터 진행 중으로 파악된다”며 “그간 코로나19 팬데믹의 영향으로 실사가 지연되고 있었는데 FDA에서도 이러한 상황의 특수성을 인정하여 선 실사 후 바이오 의약품 허가 신청 제출을 진행하는 데 합의했다”고 말했다.

이에 따라 허가에 필요한 시간이 상대적으로 짧을 것으로 예상되며 빠르면 올해 하반기에 결과 확인이 가능할 것이라는 것이 오 연구원의 예상이다. 또한, 카탈리스트로부터 도입한 파이프라인은 기존 녹십자의 혈우병 치료제인 애드베이트, 그린진-F와 다른 작용기전으로, 동사의 혈우병 시장에서의 입지를 굳히는 데 도움이 될 것으로 오 연구원은 판단하고 있다.

다만, 중장기적인 관점에서 접근해야 한다고 오 연구원은 짚었다. 그는 “국내 백신 사업의 경쟁이 심화되고 있고, 당분간 R&D 비용의 증가가 예상된다”며 “작년 고환율의 영향으로 원료 조달 비용 증가에 따른 원가율 상승도 하향의 원인이다”라고 설명했다. 이어 “올해 3분기까지는 고환율의 영향이 있을 것”이라면서도 “다양한 연구개발 모멘텀이 예정되어 있으므로 장기적 관점에서는 긍정적인 시각을 유지한다”고 덧붙였다.

![[포토]한덕수 대통령 권한대행 국무총리 탄핵소추안 투표하는 우원식 국회의장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700978t.jpg)

![[포토] 달러 상승 이어져...](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700871t.jpg)

![[포토] 헌법재판소 소심판정](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700760t.jpg)

![[포토] 정청래 단장과 김이수 전 헌법재판관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700742t.jpg)

![[포토] 윤석열 법률대리인 헌재 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700731t.jpg)

![[포토]내수경기활성화 민당정협의회 열려](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700609t.jpg)

![[포토]입장하는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700546t.jpg)

![[포토] 달려라~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700515t.jpg)

![[포토]이재명 "한덕수·국민의힘 내란 비호세력 탄핵 방해로 민생 경제 추락"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700363t.jpg)

![[포토]윤이나,후배 양성을 위해 2억원 기부했어요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600088h.jpg)

![[단독]尹, 매머드급 탄핵심판 대리인단 구성…지원자 폭주](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122701048h.jpg)