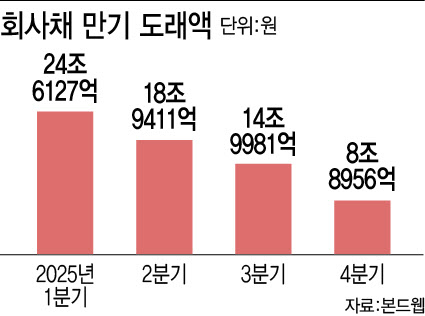

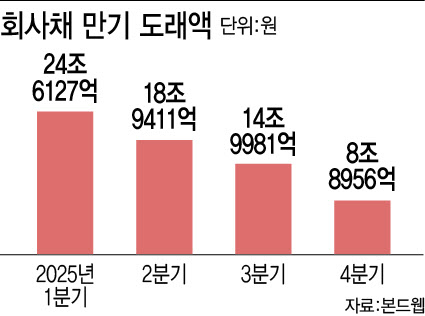

[이데일리 마켓in 박미경 기자] 올해 1분기 만기 도래를 앞둔 회사채 물량이 24조원을 넘는 것으로 나타났다. 기업들의 차환 발행이 이어질 것으로 전망되는 가운데, 정치적 불확실성이 새로운 변수로 떠올랐다. 기업들은 연초 회사채 수급 현황을 살펴보고, 수요예측 모집 물량과 증액 발행 여부를 확정하겠다는 분위기다.

| | [그래픽=이데일리 이미나 기자] |

|

13일 본드웹에 따르면 올해 1분기 만기가 다가오는 회사채는 총 24조6127억원으로 집계됐다. 지난해 동기(19조6694억원)와 비교했을 때 25.1%가량 늘어난 규모로, 분기 기준 역대 최대 물량이다. 이어 △2분기 18조9411억원 △3분기 14조9981억원 △4분기 8조8956억원 등의 순이다.

올 한해를 기준으로 살펴봤을 때 전체 회사채 만기 물량은 67조4475억원으로 지난해 만기 물량(73조3997억원) 보다 적다. 올해 상반기에 갚아야 할 빚이 쏠려있는 셈이다. 만기 쏠림과 연초효과가 맞물리면서 차환발행 수요도 상당할 것이란 전망이 나온다.

연초에는 기관투자자들이 회사채를 북에 담고자 적극적으로 자금 집행을 하기 때문에 수요가 몰리게 되지만, 탄핵 정국에 따라 투자심리 위축현상이 우려됐다. 실제로 기업들은 채권시장 불확실성으로 인해 공모 회사채의 구체적인 발행 물량이나 수요예측일을 확정짓지 못하는 모습을 보이기도 했다. 하지만 연초 수요예측에서 조 단위 자금이 모이는 등 수급 부담이 완화하자 서둘러 기업설명회(IR)와 인수단 모집에 나섰다.

한 증권사 커버리지본부장은 “첫 발행주자로 나선 기업들의 수요예측 흥행 여부를 지켜보고 나서 증액 발행 물량을 확정하고 있다”며 “이달 말 설날 연휴와 트럼프 취임식 등을 두고 그 전이나 그 후 발행을 선호하는 편”이라고 말했다.

앞서 포스코(AA+)는 지난 6일 공모채 수요예측에서 총 5000억원 모집에 3조4650억원의 주문을 받아내며, 기분 좋게 회사채 시장 막을 올렸다. 증액 발행을 해도 발행금리가 개별 민간채권평가사(민평) 평가금리보다 낮은 수준에서 결정될 가능성이 크다.

김기명 한국투자증권 연구원은 포스코 회사채 수요예측 결과에 대해 “경기 둔화 국면에서 탄핵정국과 트럼프 대통령 취임에 따른 부정적 영향이 가세해 전반적인 기업실적 저하폭이 커질 수 있고, 신용등급 하향 압력 우세가 우려되는 상황”이라면서도 “시장은 투자심리가 일방적으로 위축되지 않고 업황과 재무완충력에 대한 균형 잡힌 시각을 유지하면서 수요예측에 임한 것으로 해석할 수 있다”고 분석했다. 그러면서 “이후 수요예측 물량도 사업실적과 재무구조를 아우른 펀더멘털에 큰 문제가 없다면 포스코와 같이 흥행에 성공할 것으로 예상한다”고 덧붙였다.

한편, 오는 1월 중 회사채 발행을 확정 지은 기업은 30여 곳에 달하는 것으로 나타났다. 수요예측을 앞둔 곳은 SK하이닉스, 동원산업, 한진, KCC글라스, 신세계, 현대제철, 예스코홀딩스, SK인천석유화학, HL D&I 한라, 두산, 코웨이, 롯데렌탈, SK가스, LG화학, 한국항공우주, 나래에너지서비스, 한솔케미칼, HD현대케미칼, SK케미칼, 한화에너지, 대한항공, 한화토탈에너지스, 롯데웰푸드, 미래에셋자산운용, SK지오센트릭 등이다.

![[포토]공공기관 채용정보박람회 개최…“신규채용 2만4000명 추진”](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011400899t.jpg)

![[포토] 설 명절 자금 방출](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011400672t.jpg)

![[포토] 우체국쇼핑 "설 선물 특가로 구매하세요~"](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011400640t.jpg)

![[포토]윤석열 대통령 관저 출입하는 차량들](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011300878t.jpg)

![[포토]'발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011300770t.jpg)

![[포토] 이동활 한우자조금위원장, "올 설에 한우드세요~"](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011300684t.jpg)

![[포토]'유튜브 생중계 화면 바라보는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011300614t.jpg)

![[포토]국민의힘 비상대책위원회의](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011300576t.jpg)

![[포토] 추위 잊은 송어얼음낚시](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011200345t.jpg)

![[포토]윤석열 대통령 체포영장 2차 집행 초읽기](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011200302t.jpg)

![[포토]박현경,백여 명의 팬들과 즐거운 출정식 개최](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011200149h.jpg)