강은지 한국투자증권 연구원은 “농심은 해외 사업 성장과 관련한 투자포인트에 변동이 없고, 국내 사업 수익성 또한 점진적으로 개선되고 있다”며 “투자의견과 목표가를 유지하고 중장기적인 관점에서의 접근을 추천한다”고 말했다.

|

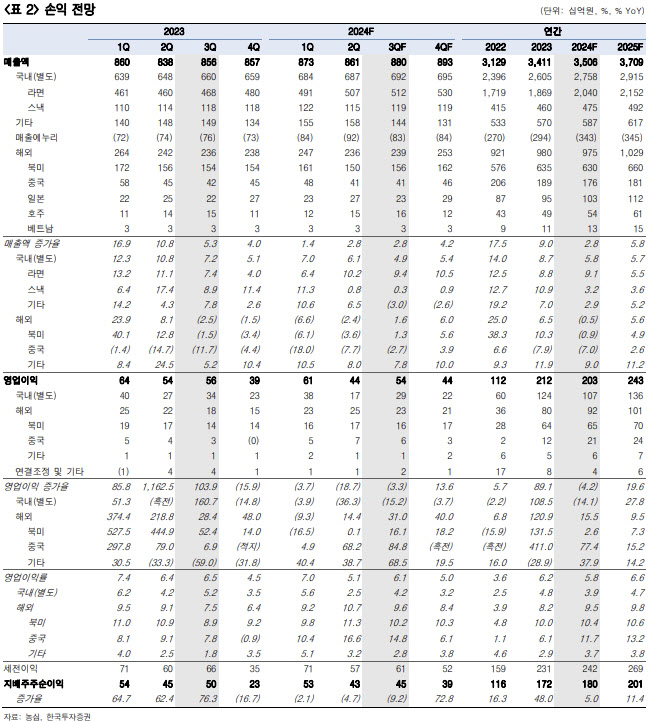

그는 영업이익이 기대치를 밑도는 가장 큰 이유를 국내 사업의 부진으로 꼽았다. 올 3분기 국내 사업(별도법인) 매출액은 전년 동기 대비 4.9% 증가한 6919억원, 영업이익은 15.2% 줄어든 291억원으로 추정했다.

강 연구원은 해외 사업은 양호한 실적을 기록하리라고 전망했다. 올 3분기 해외 사업 매출액은 전년 동기 대비 1.6% 증가한 2393억원, 같은 기간 영업이익은 31% 늘어난 231억원을 기록하리라고 추정했다.

강 연구원은 “국내 사업은 수출 중심의 매출액 증가세를 이어갈 전망으로, 원재료 재계약을 통해 2분기보다 수익성이 개선되고 있다는 점은 긍정적”이라며 “특히 수출은 ASP가 높은 유럽향 물량이 증가하고 있는데, 앞으로 별도 법인 수익성 개선으로 이어질 것”이라고 말했다.

그는 이어 “북미 법인은 4분기 미국 2공장 신규 라인 가동과 월마트 매대 확장을 통한 매출액 증가가 기대된다”고 덧붙였다.

![[포토]'서울광장 스케이트장 좋아요'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000768t.jpg)

![[포토] 나인퍼레이드 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000496t.jpg)

![[포토]더불어민주당 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000232t.jpg)

![[포토]영화 속 배경에서 찰칵](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901369t.jpg)

![[포토] 아수라장된 기자회견장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901115t.jpg)

![[포토]다양한 식음료가 한 자리에, '컬리 푸드페스타 2024'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900958t.jpg)

![[포토]2025학년도 정시 대학입학정보박람회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900743t.jpg)

![[포토]북적이는 정시 대학입학정보박람회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900708t.jpg)

![[포토] 미소짓는 오세훈 서울시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900574t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)