[이데일리 유준하 기자] 하나금융투자는 28일

실리콘웍스(108320)에 대해 지난해 4분기 견조한 매출 성장에도 불구하고 환율 변동 및 성과급 증가로 영업이익률이 전분기 대비 크게 하락했다고 평가했다. 이에 주가는 당분간 조정 국면 돌입이 불가피하나 재진입 구간으로 판단하며 투자의견 ‘매수’를 유지하고 목표주가는 종전 6만4000원에서 8만5000원으로 32.8% 올려 잡았다.

실리콘웍스의 지난해 4분기 매출액, 영업이익은 3630억원, 248억원으로 각각 전년 동기 대비 49% 증가, 2% 감소했다.

LG디스플레이(034220)의 북미 고객사향 유기발광다이오드(OLED) 패널 공급이 크게 증가하며 디스플레이구동칩(DDI) 낙수 효과가 확대됨에 따라 OLED 모바일 칩 매출이 전년 동기 대비 190% 증가했고 OLED TV 부문 역시 TV 수요 회복 및 LG디스플레이 광저우 라인 가동 정상화로 14% 증가했다.

김현수 하나금융투자 연구원은 “수익성 높은 OLED DDI 부문이 전사 외형 성장 및 수익성 상승을 견인했다”며 “LCD TV 및 IT 패널 부문의 경우 글로벌 TV 및 IT 제품 수요 강세로 주요 고객사들 DDI 수요가 증가 지속, 견조한 매출 성장을 보였으나 환율 변동 및 성과급 증가로 영업이익률이 전분기 대비 크게 하락했다”고 분석했다.

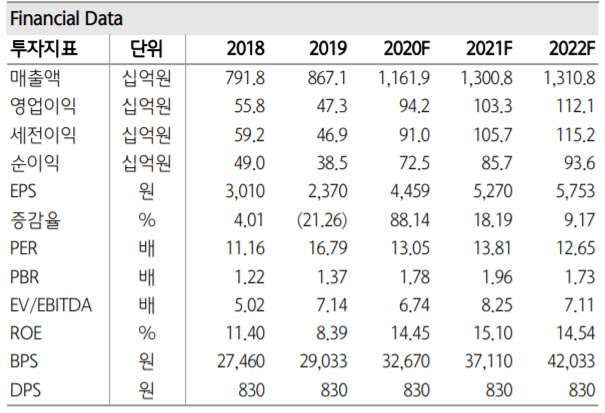

하나금융투자가 예상한 올해 매출액, 영업이익은 1조3000억원, 1033억원으로 지난해 대비 각각 12%, 10% 증가할 전망이다. LG디스플레이의 OLED 모바일 패널 및 OLED TV 패널 출하대수가 전년 대비 각각 78%, 48% 증가하며 낙수효과를 누릴 것이라는 분석이다. 김 연구원은 “이에 따라 전사 매출 대비 OLED 비중은 지난 2019년 32%에서 올해 48%까지 상승하며 수익성 상승은 지속할 것”으로 내다봤다.

그는 이어 “OLED 제품 비중 상승에 따른 마진 상승이 밸류에이션 리레이팅을 이끌어 낼 것”으로 판단했다.

다만 지난해 4분기 실적 쇼크 및 최근 주가 급등을 감안하면 주가는 당분간 조정 국면 돌입이 불가피해 보인다는 견해다. 김 연구원은 “이번 조정이 재진입 기회를 부여할 것”이라며 “세트 수요 강세 및 하이엔드 패널 수요 증가, DDI 판가 상승 추이, LG디스플레이 및 BOE의 POLED 패널 출하 증가 사이클 돌입 등을 감안하면 DDI 업체들의 밸류에이션 리레이팅은 가능하다고 판단한다”고 말했다.

![[포토] 조사 마친 윤석열 대통령](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011501678t.jpg)

![[포토] 코스피, 코스닥 내림세...](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011501243t.jpg)

![[포토]'내란 우두머리 피의자' 윤석열 대통령 공수처로 이동](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011501058t.jpg)

![[포토] 네스프레소 2025 캠페인 론칭 토크쇼](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011501014t.jpg)

![[포토] '와일드무어' 미디어 행사](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011501005t.jpg)

![[포토]공수처 차고로 들어가는 윤 대통령 차량](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011500861t.jpg)

![[포토]사다리로 차벽 넘는 공수처](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011500701t.jpg)

![[포토]공개된 팰리세이드 풀체인지](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011500422t.jpg)

![[포토]공공기관 채용정보박람회 개최…“신규채용 2만4000명 추진”](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011400899t.jpg)

![[포토] 설 명절 자금 방출](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011400672t.jpg)

![[포토]박현경,백여 명의 팬들과 즐거운 출정식 개최](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011200149h.jpg)

![[단독]尹 16일 헌재 출석하려 했다…"변론권 보장 못받게 돼"](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011501489h.jpg)