[이데일리 박정수 기자] 한화투자증권은 27일 네이버(NAVER(035420))에 대해 3분기 실적 개선이 기대된다며 투자의견 ‘매수’와 목표주가 24만원을 유지했다.

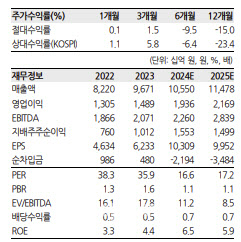

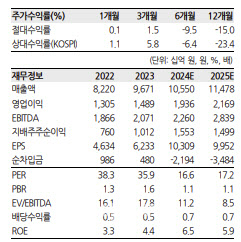

| | 자료:한화투자증권 |

|

김소혜 한화투자증권 연구원은 “네이버의 3분기 영업이익은 5099억원으로 컨센서스를 6% 상회할 것”이라며 “검색광고(SA)와 디스플레이광고(DA) 매출은 전년 동기 대비 각각 6.6%, 13.7% 증가를 예상한다. 업황 회복이 없었음에도 홈피드 인벤토리 확대와 타겟팅 고도화로 업황 부진을 방어했다”고 설명했다.

김소혜 연구원은 “실적은 크게 문제 없다”며 “커머스와 콘텐츠 성장세 둔화 우려는 충분히 반영됐고 업황 회복 없이도 서치플랫폼 성장률은 올해 7%가 전망된다. 관건은 밸류에이션을 어디까지 낮춰봐야 하는지다”고 분석했다.

네이버의 현재 시가총액 27조원은 기타 사업을 제외한 서치·커머스 이익 기준 주가수익비율(P/E) 12배에서 거래되고 있다.

김 연구원은 “해외 사업 확장 가시성이 추가로 보이지 않는 로컬에 한정된 사업 영역이라는 점을 고려해도 지금 수준의 밸류에이션은 충분히 부담 없는 수준”이라며 “기대하지 않은 부분에서 반전이 나타날 경우 상승 탄력은 클 것”이라고 예상했다.

이어 “네이버의 주가는 특별한 모멘텀 없이 금리와 광고 경기 기대감에 우하향 추세가 이어져왔다”며 “락바텀 밸류가 얼마인가를 고민하는 것도 무의미하다. 3분기 실적 추정치 상향과 함께 너무나 보수적으로 잡혀있던 하반기와 내년 실적 눈높이도 조정될 것”이라고 전했다

김 연구원은 또 “ 실적과 업황 모두 바닥을 확인한 밸류에이션이라고 판단해 시장 비중만큼은 채워 담아야 한다”고 판단했다.

![[포토] 송민혁 '우승과 함께 신인왕을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100474t.jpg)

![[포토] 화사, 매력적인 자신감](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100393t.jpg)

![[포토]이가영,부드러운 티샷 공략](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100330t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![[포토] 서울시예산안 설명하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100890t.jpg)

![이네오스 그레나디어가 선보인 ‘정통 오프로드’의 맛[이車어때]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110200202t.jpg)

![“셋째 낳고 카니발 타요”…난임 치료도 지원하는 ‘이 회사’[복지좋소]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110200126b.jpg)