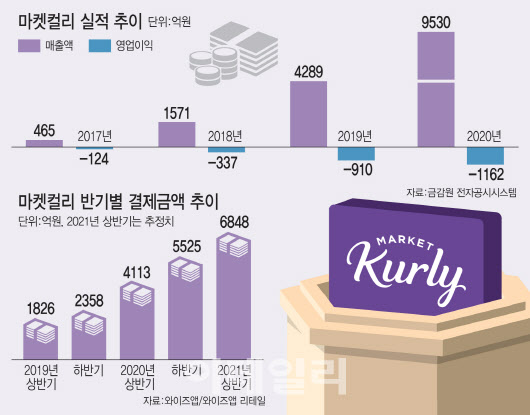

신선식품 부문의 가파른 실적 상승에 오픈마켓 등 신사업 진출에 박차를 가하는 상황에서 프리IPO로 탄력을 받으면서 현재 시장에서 점치는 상장 후 기업가치도 5조원에서 큰 폭으로 뛸 것이란 관측이 나온다.

|

1일 투자은행(IB)업계에 따르면 마켓컬리 운영사인 컬리는 지난달 30일 총 2500억원(주당 10만원) 규모의 프리IPO를 유치하고 컬리 주요 주주들에게 관련 사실을 공지한 것으로 알려졌다. 올해를 한 달 남겨둔 상황에서 이뤄진 ‘깜짝’ 프리IPO 라는 게 업계 설명이다.

이번 투자로 컬리는 밸류에이션은 4조원을 인정받았다. 당초 3조7500억원으로 점쳐졌던 기업가치에 2500억원이 추가되며 4조원을 넘어선 것으로 최종 확인됐다. 앞서 컬리가 지난 7월 2254억원 규모의 ‘시리즈F’(6번째) 투자 유치로 밸류에이션 2조5000억원을 인정받은 점을 감안하면 넉 달 새 몸값이 무려 60%나 껑충 뛴 셈이다.

업계 설명을 종합하면 프리IPO에 참여한 투자자가 고강도 보안 유지를 조건으로 김슬아 대표 등 핵심 관계자와만 논의를 이어간 끝에 프리IPO에 성공했다. 프리IPO에 나선 투자자는 글로벌 재무적투자자(FI) 단독 투자로 알려졌으며 앞선 시리즈 투자에 참여한 FI가 아닌 신규 투자자인 것으로 전해졌다.

마켓컬리 측은 프리IPO 유치 사실에 대해 “민감한 사항이고 아직 논의가 진행 중인 단계로 조심스러운 부분이 있다”면서도 “프리IPO 투자 유치와 이후 몸값 재산정에 대한 논의가 긍정적으로 이뤄지고 있다”고 답했다.

|

마켓컬리가 깜짝 프리IPO를 이끌어낸 원동력은 무엇일까. 시장에서는 마켓컬리가 구축한 견고한 시장 영향력에 거는 기대가 크다고 분석하고 있다. 실제로 마켓컬리는 IPO 선언 이후 업계 안팎에 주요 사업 분야인 신선식품 외형 성장이 가파르다는 점을 꾸준히 어필하고 있다.

최근에는 오픈마켓 진출을 공식화하며 다양성 제고에도 주력하고 있다. 컬리는 지난 9월 전자지급결제대행(PG)업체인 ‘페이봇’을 인수하며 오픈마켓 서비스를 위한 준비에 착수했다.

관심은 프리IPO라는 추가 동력을 얻은 컬리의 상장 후 기업가치에 쏠린다. 시리즈F 투자 유치 기준 당시 밸류에이션으로 책정한 마켓컬리의 상장 후 기업 가치는 약 5조원 수준이었지만 이번 프리IPO로 밸류에이션을 60% 끌어올리면서 상장 후 기업가치도 덩달아 오를 것이라는 분석이 나온다.

매출 신장 흐름에 프리IPO 효과까지 감안하면 7조~8조원 수준까지 상장 후 기업가치 상향 조정도 가능할 것으로 업계는 보고 있다. 내년 상장을 준비 중인 신선식품 배송업체 오아시스의 상장 후 기업가치(약 1조원)와 격차를 더 벌리는 것은 물론 이베이코리아와 여성 의류 온라인 쇼핑몰 W컨셉 인수하며 덩치를 키운 쓱닷컴(예상 기업가치 10조원)에 필적하는 수준이다.

다만 늘어난 매출액만큼 영업이익 등 ‘실속’ 지표 개선과 신사업 시너지가 어떤 성적표를 내느냐도 중요하다는 관측이다. 한 업계 관계자는 “현재 밸류에이션은 본격적인 상장 과정 전 예상하는 수치기 때문에 향후 시장에서 어떤 평가를 받느냐가 중요하다”면서도 “프리IPO에다 실적 지표 개선 흐름이 더해진다면 최종 밸류에이션 산정에 있어 긍정적인 요소가 될 것이다”고 말했다.

![[포토]고생했어~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401524t.jpg)

![[포토] 걷고 싶은 거리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401206t.jpg)

![[포토] 광복 80주년 기념사업 시민위원회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401169t.jpg)

![[포토]1400원 뚫은 원-달러 환율…외환당국 '적극개입' 시그널](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401121t.jpg)

![[포토]송길영 작가 "지상파를 역전한 넷플릭스" 기조강연](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401082t.jpg)

![[포토]외규장각 의궤 전용 전시실 일반에 공개](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401057t.jpg)

![[포토]발언하는 박상우 국토교통부 장관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111400713t.jpg)

![[포토] 2025학년도 수능](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111400625t.jpg)

![[포토]벼랑 끝에 있는 최윤범 고려아연 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111301728t.jpg)