류정훈 두산로보틱스 대표가 다음 달로 예정된 기업공개(IPO)에 대한 자신감을 드러냈다. 류 대표는 14일 서울 여의도 63스퀘어에서 열린 기자간담회에서 “수요예측 결과를 보고 (공모가 조정에 대한) 내부 논의를 진행할 예정”이라고 말했다. ‘IPO 대어’, ‘로봇 대장주’로 불리며 IPO 시장의 기대를 받고 있는 두산로보틱스는 지난 11일부터 15일까지 수요예측을 진행 중으로, 시장에서는 공모가 상단이 3만원을 뚫을 것이란 전망도 나온다.

|

2015년 출범한 두산로보틱스는 협동로봇 솔루션 전문기업이다. 협동로봇 양산을 시작한 2018년부터 국내 시장점유율 1위를 지켜왔다. 2021년 이후에는 세계시장(중국시장 제외)에서 4위를 수성하고 있다. 40여개국, 100개 이상의 판매채널로 전체 매출의 60% 이상을 해외에서 거두고 있다. 류 대표는 “로봇산업은 이제 시작”이라며 “빠르게 확산할 것”이라고 전망했다.

이 같은 자신감은 두산로보틱스의 탄탄한 기술력에서 나온다. 두산로보틱스는 협동로봇을 다수 개발하면서 업계 최다 라인업을 구축했다. 회전축에 토크센서를 내장한 M시리즈(4개), 하중 25㎏으로 무거운 중량을 운반할 수 있는 H시리즈(2개), 합리적인 가격과 업계 최고 속도를 구현한 A시리즈(6개), 미국 위생안전기관(NSF)의 식품위생안전 인증을 획득한 협동로봇 E시리즈(1개) 등 13개 로봇 라인업을 갖췄다.

|

◇“빠르게 성장할 것…내년부터 흑자 달성”

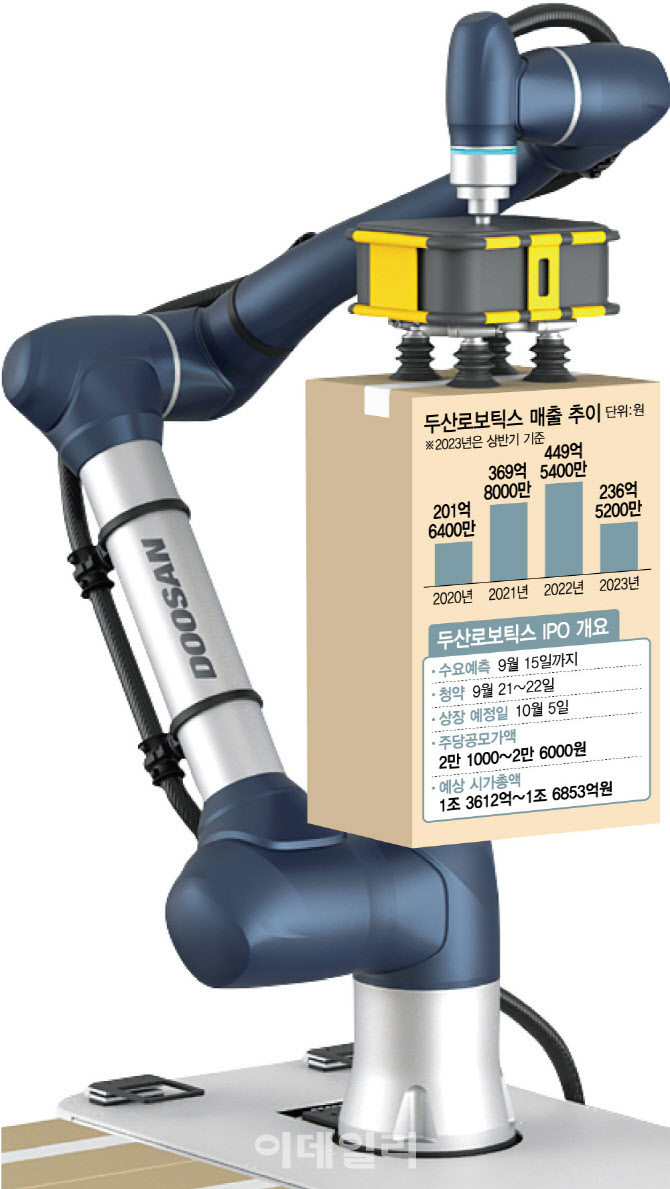

시장에서는 두산로보틱스가 IPO 이후 뚜렷한 실적 성장을 이뤄낼지를 주목하고 있다. 두산로보틱스는 꾸준히 매출은 증가세를 보이고 있지만, 영업손실이 계속되고 있다. 두산로보틱스는 올해 상반기 매출 237억원, 영업손실 99억원을 기록했다. 류 대표는 “선투자를 많이 하다 보니 이익 실현 시점이 늦어진 것 같다”며 “내년에는 손익분기점 돌파가 가능할 것”이라고 봤다. 두산로보틱스는 내년에 영업이익률 3.2%를 기록하며 흑자 전환할 것으로 예상했다.

상장 이후 주가도 관심사다. 증권신고서에 따르면 두산은 보유하고 있는 두산로보틱스 주식 4420만주를 절반씩 나눠 보호예수 기간을 각각 상장 후 1년, 2년으로 정했다. 류 대표는 상장 후 지주사 두산(000150)의 블록딜(시간 외 대량 매매) 가능성에 대해서는 “그런 계획은 없는 것으로 알고 있다”며 선을 그었다. 그는 “기술력 고도화, 소프트웨어 플랫폼 강화로 협동로봇 시장 생태계 구축에 박차를 가할 것”이라고 강조했다.

두산로보틱스는 이번 상장에서 1620만주를 공모한다. 공모 예정가는 2만1000원~2만6000원, 총 예상 공모금액은 3402억~4212억원이다. 수요예측은 이달 11~15일, 일반청약은 이달 21~22일, 코스피 상장은 내달 5일 진행된다. 상장 대표주관사는 미래에셋증권(006800)과 한국투자증권이다. 공동 주관사는 KB증권, NH투자증권(005940), CS증권이다. 류 대표는 “사람들을 기쁘고 행복하게 만들어주는 로봇을 만드는 게 지향하는 목표”라며 “빠르게 성장할 것”이라고 강조했다.

![[포토] 광화문광장 나눔온도 70.5도](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600729t.jpg)

![[포토]조중석 이스타항공 대표-고토다 도쿠시마현지사 인사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600693t.jpg)

![[포토]여야 합의 강조하는 한덕수](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600665t.jpg)

![[포토]김용현 전 국방부 장관 변호인단 기자회견 열어](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600563t.jpg)

![[포토]윤이나,밝은 모습 인터뷰 시간](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600087t.jpg)

![[포토]명동성당 성탄 대축일 미사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500276t.jpg)

![[포토]다시 돌아온 있지 리아](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500136t.jpg)

![[포토]크리스마스엔 스케이트](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500245t.jpg)

![[포토]37번째 거리 성탄예배 열려 방한복·도시락으로 사랑 나눔](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500231t.jpg)

![[포토]조국혁신당 공수처 앞에서 기자회견](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500219t.jpg)

![[포토]윤이나,후배 양성을 위해 2억원 기부했어요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600088h.jpg)