|

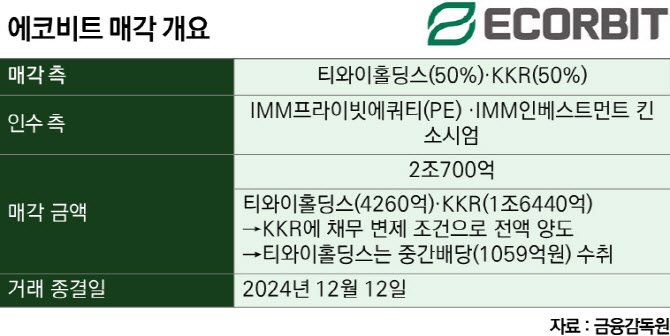

그러나 에코비트 매각 이후 거래 구조가 드러나며 채권단 일각에선 불만이 고조되고 있다. 에코비트 지분은 티와이홀딩스와 KKR이 50%씩 보유하고 있어 매각 대금도 절반인 1조350억원씩을 수령할 것으로 예상됐다. 다만 티와이홀딩스와 KKR이 맺은 주주 간 계약에 따라 매각 대금은 전액 KKR이 수령했다.

구체적으로 KKR의 매각대금은 1조6440억원으로 책정된 반면 티와이홀딩스 몫은 4260억원에 그쳤다. 이마저도 티와이홀딩스가 지난해 1월 KKR에서 빌린 4000억원 규모 차입금과 지연이자를 갚아주는 조건으로 전액 KKR에 넘긴 것으로 나타났다. 티와이홀딩스가 챙긴 건 매각 종료 직전 에코비트가 진행한 중간배당 1059억원이 전부다.

채권단 관계자는 “에코비트 매각은 태영건설 워크아웃 자구안의 핵심이었다. 1조원 가량의 현금 유입이 될 거라고 큰 기대를 걸었는데 우려가 현실이 됐다”며 “태영 측은 KKR과 매각 조건에 대한 협상을 계속하고 있다고 ‘채권단 달래기’에 나섰는데, 2조원에 팔고도 결과적으로 얻은 자금이 없다는 게 말이 되냐”고 토로했다.

태영그룹과 KKR의 주주간 계약 내용은 주채권은행인 산업은행조차 몰랐던 것으로 나타났다. 계약 사실은 알고 있었지만, 계약의 구체적인 내용은 알지 못했던 것으로 전해졌다. 산은은 에코비트 매각을 위해 최대 1조5000억원 규모의 스테이플 파이낸싱(매도자 인수금융) 지원하며 흥행을 유도했지만, 결과적인 최종 매각 규모는 기대에 미치지 못했다.

다만 태영그룹 측은 태영건설 정상화는 계획대로 이행되고 있다고 설명했다. 지난 10월 태영건설 주식 거래가 재개됐고, 신규 수주도 이어지고 있다. 앞서 에코비트 매각 직전 배당으로 받은 대금 전체를 주채권은행인 산은에 추가 담보로 제공했고, KKR에 빌린 4000억원의 상환도 마친 만큼 이자 부담도 덜어냈다는 설명이다.

티와이홀딩스 관계자는 “유동성 확보를 위해 KKR과 추가 합의를 통해 약 1000억원의 중간배당을 얻어낼 수 있었다”며 “자구계획은 예정된 일정에 맞춰서 진행되고 있다. 워크아웃 조기 졸업을 위해 노력할 것”이라고 밝혔다.

![[포토]2024 크리스마스 씰 증정식](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121800960t.jpg)

![[포토]11만 달러 바라보는 비트코인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121800947t.jpg)

![[포토] '복합지원 2.0' 우수 직원 표창](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121800923t.jpg)

![[포토]우원식 국회의장, '군 장병들과 오찬'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121800878t.jpg)

![[포토]한지은, 화려한 등장](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121800102t.jpg)

![[포토]'발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121800811t.jpg)

![[포토]서울광장 스케이트장 요금 올해도 “1000원”](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121800734t.jpg)

![[포토] 대왕고래 시추 준비](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121800720t.jpg)

![[포토] 농기계 정비 시연하는 강호동 농협 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121800639t.jpg)

![[포토]본격 겨울추위 보내야하는 쪽방촌](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121800589t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)