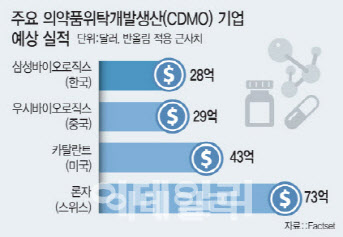

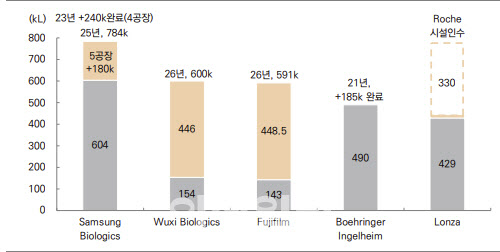

먼저 올해 경쟁자 중국 우시바이오로직스(우시바이오)를 넘어설 가능성이 높아지고 있다. 미국 생물보안법 수혜가 확실시 되고 있어서다. 전체 매출로 삼성바이오로직스는 우시바이오를 앞섰지만 CDMO 매출로는 3000억원 정도 뒤져있는 상황이다.

기존 2위 미국 카탈란트도 노보홀딩스에 인수되며 기존 고객들의 우려가 커지고 있는 것으로 파악된다. 노보홀딩스가 노보노디스크의 지주사인 만큼 이번 카탈란트를 인수해 노보노디스크의 생산 적체 현상을 해소하기 위한 것이 아니냐는 우려 때문이다. 여기에 CDMO는 발주자가 바이오의약품 제조 공정 일부를 위탁개발생산 회사에 전수해야하기에 고객사들이 위탁을 꺼릴 개연성도 높다는 지적이다.

이에 장기적으로 삼성바이오로직스는 글로벌 1위 의약품위탁개발생산(CDMO) 기업 스위스 론자에 이어 단숨에 2위로 도약하는 것도 불가능한 시나리오는 아니라는 분석이 나오고 있는 상황이다.

|

2023년 사업보고서에 따르면 삼성바이오로직스는 2023년 CDMO 사업에서 매출 2조9388억원을 거뒀다. 같은 기간 론자는 37억1900만 프랑(5조5775억원), 우시는 170억3430만 위안(3조1801억원)의 매출로 삼성바이오로직스를 앞섰다.

우시바이오, 미국 고객 이탈 가능성 높아진다

생물보안법은 상원 위원회를 통과했고, 현재 최종 의결을 기다리고 있다. 과거 사례, 중국을 견제하고 미국의 기술 경쟁력 강화 여러 법안을 패키지로 구성한 미국 혁신 경쟁법의 경우 상원 위원회 통과(21년 5월 12일) 약 한 달후(21년 6월 8일) 상원에서 가결된 바 있다.

|

이는 우시그룹에 치명적이다. 우시바이오 2023년 매출액 중 47%(약 1조5000억원)가 미국에서 발생하고 있다. 법안이 제정될 경우 타격이 불가피하다. 이를 반영해 우시에 대한 실적 기대치는 낮아지고 있다. 우시앱텍, 우시바이오의 매출 전망치는 지속 하락 중이다. 특히 2026년 매출 전망치는 연초 대비 -36%, -18% 각각 하향 조정됐다.

김승민 미래에셋 연구원은 “중국 기업에 대한 제재로 고객사는 다른 국가의 CDMO를 검토할 가능성이 높으며, 이미 검증된 삼성바이오로직스, 에스티팜 등에 기회가 될 수 있다”고 설명했다.

우시-카탈란트 동반 하락 가능성...삼성바이오로직스 2위 도약도 가능

하지만 우시바이오는 개발단계 업체들을 상업화 단계까지 확장해 대규모 상업화 CMO 영역까지 먹으려는 계획을 가지고 있고, 삼성바이오는 2018년부터 초기단계 CDO 사업을 시작, 2020년 샌프란시스코 CDO R&D 센터를 출범하 는 등 초기단계 영역으로도 확장하려는 계획을 가지고 있다. 즉 향후 CDO, CMO 영역에서의 경쟁 가능성이 높은 것이다. 이를 고려하면 중장기적으로 경쟁자가 제거될 가능성이 있다는 것이 업계의 분석이다.

|

노보홀딩스는 카탈란트의 모든 주식을 주당 63.5달러, 총 165억 달러(약 22조7800억원)에 인수하는 계약을 체결했다. 노보홀딩스는 인수완료 후 카탈란트가 보유했던 이탈리아 아나니, 미국 인디애나주 블루밍턴, 벨기에 브뤼셀 소재의 무균 충전포장 생산시설 3곳을 자회사인 노보노디스크에 매각한다. 해당 생산시설은 노보노디스크와 협업관계를 유지해온 곳이다.

노보노디스크는 생산시설 인수가 당뇨병과 비만 환자들에게 더 많은 치료제를 제공하려는 전략의 일환이라고 설명하며, 오는 2026년부터 충전포장 역량이 점진적으로 증가할 것으로 전망했다. 지난해 5월부터 신규 비만 환자에게 사용하는 저용량 ‘위고비(Wegovy)’의 공급을 제한중인 상황에서 노보노디스크는 생산시설 확장을 넘어 추가로 생산시설을 사들이는 모습이다.

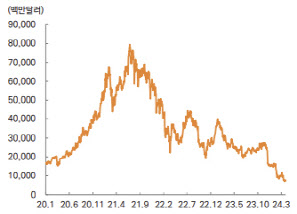

상황이 삼성바이오로직스에 유리하게 흘러가고 있어 증권가에서도 목표 주가를 상향하는 추세다. 김 연구원은 “CDMO 업체들의 가치 책정에서 가장 중요한 것은 아웃소싱 수요-공급 상황”이라며 “코로나19 기간 우리가 목도했던 것은 코로나백신, 코로나항체 상업화를 위한 아웃소싱 수요의 급격한 증가였고 이는 삼성바이로직스의 수주 증가로 이어졌다. 미국시장에서 우시그룹이 비즈니스를 할 수 없게 된다면, 적어도 미국을 타겟하는 고객사들에게 비슷한 상황이 발생할 것으로 예상한다”고 분석했다.

![[포토]현세린,정확한 임팩트](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100215t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![[포토] 서울시예산안 설명하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100890t.jpg)

![[포토] 벤틀리모터스코리아, '더 뉴 컨티넨탈 GT 스피드' 공개](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100418t.jpg)

![[포토] 2024 서울 문화원 엑스포](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103001770t.jpg)

![[포토]이가영,정상을 바라본다](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100331t.jpg)

![[단독]대출 74%가 담보·보증대출…위험 피하는 은행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100154b.jpg)