뉴스 검색결과 10,000건 이상

- 2년물 입찰 소화하며 2bp 내외 하락…“물가지표보단 소매판매”[채권분석]

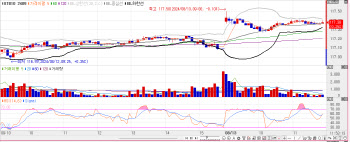

- [이데일리 유준하 기자] 13일 국내 국고채 시장은 2bp(1bp=0.01%포인트) 내외 하락하며 강세다. 장 중 1조1000억원 규모 2년물 입찰을 소화한 가운데 장 마감 후에는 미국 7월 생산자물가지표(PPI) 발표가 대기 중이다. 금리는 이번 주 지표 발표를 앞두고 다소 제한적인 흐름을 보인다. 채권 금리와 가격은 반대로 움직인다.10년 국채선물 가격 5분봉 차트(자료=엠피닥터)◇국고채 금리, 2bp 내외 하락이날 엠피닥터에 따르면 장내 국고채 3년물 금리는 오전 11시43분 기준 2.923%로 전거래일 비 2.2bp 하락 중이다. 5년물과 10년물 금리는 각각 2.3bp, 2.6bp 하락한 2.936%, 2.976%를 기록하고 있다. 20년물은 2.8bp 내린 2.962%, 30년물 금리는 2.5bp 하락한 2.875%를 기록 중이다.국채선물도 마찬가지다. 3년 국채선물(KTB3)은 전거래일 대비 8틱 오른 105.98에 거래되고 있다. 10년 국채선물(KTB10)은 27틱 오른 117.36에 거래 중이다. 30년 국채선물(KTB30)은 60틱 오른 142.44를 기록 중이나 91계약 체결에 그쳤다.수급별로는 3년 국채선물서 외국인이 894계약, 금투 1040계약, 은행 1450계약 등 순매수를, 투신 1613계약 등 순매도 중이다. 10년 국채선물서는 외국인이 801계약 등 순매수를, 금투 998계약 등 순매도 중이다. ◇“소매판매 주시…애매한 금통위”이날 레포(RP) 금리는 전거래일 대비 7bp 오른 3.57%로 출발했다. 이는 지난 7월 중순 이후 가장 높은 수준으로 청약자금 환불 등의 요인으로 유동성이 감소된 영향으로 풀이된다. 아시아 장에서 미국채 10년물 금리는 0.1bp 상승 중이다.장 중 진행된 국고채 2년물 입찰에선 신규발행 2.990%에 3930억원이, 통합발행 3.000%에 7000억원이 낙찰됐다.이날 장 마감 후 물가지표 발표를 앞두고 물가보단 리세션 여부를 가늠할 수 있는 소매판매가 중요하단 견해가 나온다. 한 외국계은행 딜러는 “미국은 소비국가인 만큼 이번 소매판매 지표를 놓고 리세션 우려가 재차 점화될 수 있다”면서 “물가는 완만하거나 둔화하는 그림이 나올 것으로 전망한다”고 짚었다.한 증권사 채권 운용역 역시 “물가보단 소매판매를 주시하고 있다”고 전했다.다만 내주 있을 한국은행 금융통화위원회 회의에 대해선 다소 우려를 표했다. 앞선 딜러는 “지난달 진행된 금통위서 지적한 환율, 가계부채, 부동산이 사실상 변한 게 없다”면서 “시장에서 기대 중인 소수의견이 과연 어떤 논리로 나올지 애매하다”고 부연했다.한편 이날 장 마감 후 오후 9시30분에는 미국 7월 생산자물가지수(PPI)가 발표된다. 시장 예상치는 전월치와 같은 전월 대비 0.2% 상승이다. 다만 근원 PPI는 전월 0.4% 대비 낮은 0.2%가 예상된다.

- 3년물 입찰 소화하며 1bp 내외 보합…물가지표 대기 모드[채권분석]

- [이데일리 유준하 기자] 12일 국내 국고채 시장은 1bp(0.01%포인트) 내외 등락하며 보합세다. 장 중 2조원 규모 3년물 입찰을 소화한 가운데 장 마감 후에는 미국 뉴욕연은 기대인플레이션 발표가 대기 중이다. 금리는 이번 주 물가지표 발표를 앞두고 다소 제한적인 흐름을 보인다. 채권 금리와 가격은 반대로 움직인다.10년 국채선물 가격 5분봉 차트(자료=엠피닥터)◇국고채 금리, 1bp 내외 등락이날 엠피닥터에 따르면 장내 국고채 3년물 금리는 오후 12시2분 기준 2.948%로 전거래일 비 0.8bp 상승 중이다. 5년물과 10년물 금리는 각각 보합, 1.2bp 하락한 2.957%, 3.000%를 기록하고 있다. 20년물은 0.8bp 내린 2.992%, 30년물 금리는 0.4bp 하락한 2.906%를 기록 중이다.국채선물도 마찬가지다. 3년 국채선물(KTB3)은 전거래일 대비 1틱 내린 105.90에 거래되고 있다. 10년 국채선물(KTB10)은 13틱 오른 117.14에 거래 중이다. 30년 국채선물(KTB30)은 거래가 체결되지 않았다.수급별로는 3년 국채선물서 외국인이 3992계약, 투신 992계약 등 순매수를, 은행 1667계약, 금투 4562계약 등 순매도 중이다. 10년 국채선물서는 외국인이 4378계약 등 순매수를, 금투 3326계약 등 순매도 중이다. ◇“지표 앞둔 관망세…‘밀리면 사자’ 유효”이날 레포(RP) 금리는 전거래일 대비 보합인 3.50%로 출발했다. 아시아 장에서 미국채 10년물 금리는 0.4bp 하락 중이다.장 중 진행된 국고채 3년물 입찰에선 응찰률 333.7%를 기록, 2조원이 2.935%에 낙찰됐다. 한 자산운용사 채권 운용역은 “최근 시장 변동성이 커진 만큼 지표에 대한 경계도 물론 있지만 발표 후에 따른 급등락을 다들 주시하는 분위기”라면서 “만일 지표 발표 후에 금리가 오른다면 매수 타이밍으로 여긴 수급이 들어와서 상승을 제한할 것”이라고 짚었다.이날 발표된 국내 경기 지표를 보면 주택담보대출은 증가했으나 소비지표는 악화됐다. 장 중 발표된 ‘2024년 7월중 금융시장 동향’에 따르면 지난달 은행권 가계대출은 5조5000억원 늘어났다. 주담대가 5조6000억원 늘었고, 기타대출은 1000억원 줄었다. 주담대 증가폭은 지난 5월 5조7000억원, 6월 6조2000억원, 7월 5조5000억원을 보인 바 있다. 반면 소비지표는 악화되는 모습이다. 통계청이 12일 발표한 ‘2024년 2분기 지역경제동향’에 따르면 지난 2분기 전국 17개 시도의 소매판매는 1년 전보다 2.9% 감소했다. 이는 글로벌 금융위기 시기였던 2009년 1분기(1~3월) 4.5% 감소한 이래 가장 큰 폭으로 줄어든 셈이다.한편 이날 장 마감 후 밤 12시에는 미국 뉴욕연은 기대인플레이션이 발표된다. 지난달 향후 1년 기대인플레이션은 3%로 집계된 바 있다.

- 국고채 금리 1bp 내외 상승 출발…3년물, 1.5bp↑

- [이데일리 유준하 기자] 12일 국내 국고채 시장은 1bp(0.01%포인트) 내외 금리가 상승하며 약세 출발했다. 채권 가격과 금리는 반대로 움직인다.10년 국채선물 가격 5분봉 차트(자료=엠피닥터)엠피닥터에 따르면 이날 오전 9시27분 기준 3년 국채선물(KTB3)은 전 거래일 대비 4틱 내린 105.87을, 10년 국채선물(KTB10)은 1틱 내린 117.00을 기록 중이다. 30년 국채선물(KTB30)은 거래가 체결되지 않았다.수급별로는 3년 국채선물서 외국인이 29계약, 투신 205계약 등 순매수를, 금투 144계약, 은행 500계약 등 순매도 중이다. 10년 국채선물선 외국인 607계약 등 순매수를, 금투 607계약 등 순매도 중이다.이어 장내 국고채 3년물 금리는 전거래일 대비 1.5bp 상승한 2.955%, 5년물 금리는 1.1bp 오른 2.968%를 기록 중이다. 10년물은 0.3bp 오른 3.015%, 20년물은 0.3bp 오른 3.003%, 30년물 금리는 1.2bp 오른 2.922%를 기록 중이다. 미국채 10년물 금리는 아시아 장에서 0.9bp 상승 중이다.한편 국내 단기자금시장서 전거래일 콜금리는 3.531%, 레포(RP)금리는 3.50%를 기록했다. 이날은 지준 적수 관리를 위한 은행의 콜차입 수요가 적극적일 것으로 보인다.

- 글로벌 금리 추종하며 2bp 내외 상승…외인, 국채선물 순매수[채권분석]

- [이데일리 유준하 기자] 9일 국내 국고채 시장은 2bp(1bp=0.01%포인트) 내외 상승하며 약세다. 장 마감 후 주요 이벤트 및 지표 발표가 없는 만큼 다소 제한적인 움직임 하에 거래량도 한산한 모습이다. 채권 금리와 가격은 반대로 움직인다.10년 국채선물 가격 5분봉 차트(자료=엠피닥터)◇국고채 금리, 2bp 내외 상승이날 엠피닥터에 따르면 장내 국고채 3년물 금리는 오전 11시52분 기준 2.938%로 전거래일 비 1.9bp 상승 중이다. 장 중 2.936% 저점을 형성했다. 5년물과 10년물 금리는 각각 1.4bp, 0.8bp 상승한 2.953%, 3.008%를 기록하고 있다. 20년물은 0.6bp 오른 3.001%, 30년물 금리는 0.8bp 상승한 2.908%를 기록 중이다.국채선물도 마찬가지다. 3년 국채선물(KTB3)은 전거래일 대비 6틱 내린 105.92에 거래되고 있다. 10년 국채선물(KTB10)은 2틱 내린 117.12에 거래 중이다. 30년 국채선물(KTB30)은 거래가 체결되지 않았다.수급별로는 3년 국채선물서 외국인이 535계약, 금투 837계약 등 순매수를, 은행 3072계약 등 순매도 중이다. 10년 국채선물서는 외국인이 2597계약, 개인 263계약 순매수를, 금투 1723계약 등 순매도 중이다. ◇“미국 단기 금리 주시…지표 민감도 높은 시기”이날 레포(RP) 금리는 전거래일 대비 3bp 내린 3.50%로 출발했다. 아시아 장에서 미국채 10년물 금리는 1.9bp 하락 중이다.장 중 진행된 물가연동국채 입찰에선 응찰률 257%를 기록, 당초 발행 규모 1000억원 대비 미달인 990억원이 0.781%에 낙찰됐다.물가연동국고채는 원금과 이자지급액을 물가에 연동시켜 채권투자에 따른 물가변동위험을 제거한 국채다. 최근 미국채 장기물 입찰 수요가 점차 약해지는 가운데 미국 내 커브 스티프닝 기대감이 여전하다는 평가가 나온다. 한 증권사 채권 운용역은 “트럼프 피격 이후 여전히 스티프닝에 대한 심리가 유효해 보인다”라면서 “단기물 금리를 중심으로 보고 있는데 최근 지표에 따른 금리 민감도가 큰 상황”이라고 짚었다.이어 “미국채 2년물 금리 기준 4%선에서 기로에 놓여 있다”며 “오는 9월 연방공개시장위원회(FOMC)서 25bp 인하일지 50bp일지는 모르나 미국 회사채 발행이 최근 꽤 큰 것으로 미루어보면 리세션에 대한 두려움은 해소된 게 아닌가 생각한다”고 부연했다.

- 국고채 1bp 내외 하락하며 강보합…글로벌 금리 추종[채권마감]

- [이데일리 유준하 기자] 8일 국고채 금리는 1bp(0.01%포인트) 내외 하락하며 강보합 마감했다. 아시아 장에서 미국채 10년물 금리가 6bp대 하락하는 만큼 장기물 금리도 장 중 소폭 하락 전환했다.10년 국채선물 가격 5분봉 차트(자료=엠피닥터)이날 채권시장에 따르면 고시금리 기준 국고 2년물 금리는 전거래일 대비 1.5bp 내린 3.016%, 3년물 금리는 전거래일 대비 1.8bp 내린 2.911%를 기록했다.5년물은 전거래일 대비 1.7bp 내린 2.934%를, 10년물은 0.4bp 내린 2.997% 마감했다. 20년물은 0.1bp 내린 2.987%, 30년물은 0.2bp 내린 2.899%로 마감했다. 이날 국채선물도 보합 마감했다. 엠피닥터에 따르면 3년 국채선물은 전 거래일 대비 4틱 오른 105.98에 마감했다. 10년 국채선물은 전거래일 대비 2틱 내린 117.14를 기록했다.수급별로 3년 국채선물에선 외국인이 7902계약, 연기금 611계약 등 순매수를, 금투 8292계약, 은행 851계약 등 순매도했다. 10년 국채선물에선 외국인 4263계약 순매도를, 금투 3963계약 등 순매수했다. 3년 국채선물 미결제약정은 소폭 늘었지만 10년 국채선물 미결제약정은 3거래일 연속 감소 중이다. 이날 3년 국채선물 미결제약정은 전거래일 51만1999계약서 51만5812계약으로 늘었다. 같은 기간 10년 국채선물 미결제약정은 25만9825계약서 25만7292계약으로 줄었다.30년 국채선물은 전거래일 대비 4틱 오른 141.92를 기록, 381계약이 체결됐다. 미결제약정은 740계약서 614계약으로 늘었다.이날 장 마감 후인 오후 9시30분에는 미국 신규실업수당청구건수가, 오는 9일 오전 2시에는 미국채 30년물 입찰이 예정됐다.한편 양도성예금증서(CD) 91일물 금리는 전거래일 대비 1bp 내린 3.47%, 기업어음(CP) 91일물은 전거래일 대비 1bp 내린 3.71%에 마감했다.