뉴스 검색결과 10,000건 이상

- 국고채 10년물 금리, 7거래일 만에 3.5% 상회…베어 플래트닝[채권마감]

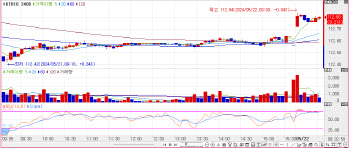

- [이데일리 유준하 기자] 24일 국고채 금리는 장기물 위주로 상승하며 수익률 곡선이 평탄해졌다.(베어 플래트닝) 이날 외국인은 3년 국채선물과 10년 국채선물을 모두 순매도했다. 장 마감 후에는 크리스토퍼 월러 미국 연방준비제도(Fed·연준) 이사의 발언이 예정됐다.10년 국채선물 가격 5분봉 차트(자료=마켓포인트)이날 채권시장에 따르면 고시금리 기준 국고 3년물 금리는 전거래일 대비 2.1bp 오른 3.423%, 5년물은 전거래일 대비 3.0bp 오른 3.451%를 기록했다. 장기물을 살펴보면 10년물은 4.3bp 오른 3.515%를 기록했고 20년물은 3.9bp 오른 3.453%, 30년물은 4.3bp 상승한 3.365%로 마감했다.장기물 위주로 금리가 상승한 가운데 이날 10년물 금리는 지난 14일 이후 7거래일 만에 3.5%대를 넘어섰다. 이날 국채선물도 약세 마감했다. 마켓포인트에 따르면 3년 국채선물은 전 거래일 대비 6틱 내린 104.43에 마감했다. 외국인이 3174계약, 개인 532계약, 금투 1672계약 순매도를, 투신 1128계약, 은행 4469계약 등 순매수했다.10년 국채선물은 전거래일 대비 39틱 내린 112.39를 기록했다. 외국인이 7022계약, 은행 1989계약 순매도를, 금투 8590계약 등 순매수했다.장 마감 후에는 오후 9시30분 미국 4월 내구재수주가 발표, 오후 10시45분에는 월러 연준 이사의 발언이 예정됐다.한편 양도성예금증서(CD) 91일물 금리는 전거래일과 같은 3.60%, 기업어음(CP) 91일물은 전거래일과 같은 4.18%에 마감했다.

- 미국 PMI 서프라이즈·국발계 소화…장기물 위주 금리 상승[채권분석]

- [이데일리 유준하 기자] 24일 국내 국고채 시장은 간밤 미국채 금리 상승을 반영하며 약세를 보인다. 장기물 금리 위주로 상승하는 가운데 외국인은 10년 국채선물을 5000계약대 순매도 중이다. 채권 금리와 가격은 반대로 움직인다.10년 국채선물 가격 5분봉 차트(자료=마켓포인트)◇국고채 금리 일제히 하락이날 마켓포인트에 따르면 장내 국고채 3년물 금리는 오후 1시3분 기준 3.421%로 2.1bp 상승하고 있다. 5년물과 10년물 금리는 각각 3.0bp, 4.5bp 상승한 3.450%, 3.510%를 기록하고 있다. 20년물과 30년물 금리는 각각 2.7bp, 3.4bp 상승한 3.442%, 3.354%를 기록 중이다.국채선물도 약세다. 3년 국채선물(KTB3)은 전거래일 대비 6틱 내린 104.43에 거래되고 있다. 10년 국채선물(KTB10)은 38틱 내린 112.40에 거래 중이다. 30년물은 58틱 내린 130.92을 기록 중이나 단 2계약 체결에 그쳤다.수급별로는 3년 국채선물서 외국인 1047계약, 금투 959계약 등 순매도 중이고 은행 1858계약 등 순매수 중이다. 10년 국채선물은 외국인이 5107계약, 은행 563계약 등 순매도, 금투 4848계약 등 순매도 중이다.◇미국 PMI, 국발계 소화하며 약세이날 레포(RP) 금리는 전거래일 대비 3bp 오른 3.56%로 출발했다. 시장은 간밤 미국 5월 구매관리자지수(PMI) 서프라이즈를 소화하는 가운데 전날 장 마감 후 공개된 국채발행계획에서 장기물 공급 부담을 반영하며 장기물 위주로 금리가 상승 중이다.간밤 공개된 스탠더드앤푸어스(S&P) 5월 미국 서비스업 PMI 예비치는 54.8을 기록, 시장 전망치 51.5를 큰 폭으로 상회했다. 특히나 4월 확정치 50.9에 비해서도 큰 폭으로 상승했다.또한 5월 제조업 PMI 예비치도 50.9를 기록하며 시장 전망치 50.0을 웃돌았다. 4월 확정치 49.9에 비해서도 소폭 상승했다. 전날 장 마감 후 공개된 6월 국채발행계획에선 전체 발행량이 14조5000억원으로 지난달 15조원 대비 5000억원 줄어들었으나 30년물 발행물량은 교환 5000억원을 더해 총 4조3000억원으로 같은 기간 1000억원 줄었다.한 보험사 채권 운용역은 “간밤 미국채 금리 상승과 국발계서 예상 대비 장기물 공급이 많았다”면서 “내주 미국 개인소비지출(PCE) 전까지는 이 같은 흐름이 이어지지 않을까 생각한다”고 전했다.한편 장 마감 후에는 오후 9시30분 미국 4월 내구재수주가 발표, 오후 10시45분에는 월러 연준 이사의 발언이 예정됐다.

- 국고채 금리, 3bp 내외 상승 출발… 10년물, 3.9bp 오른 3.504%

- [이데일리 유준하 기자] 24일 국내 국고채 시장은 간밤 미국채 금리 흐름을 반영하며 약세 출발했다. 이날 외국인은 3년 국채선물을 순매수 중인 가운데 국고채 현물 금리는 3bp(1bp=0.01%포인트) 내외 상승 중이다. 채권 금리와 가격은 반대로 움직인다. 10년 국채선물 가격 5분봉 차트(자료=마켓포인트)마켓포인트에 따르면 이날 오전 9시31분 기준 3년 국채선물(KTB3)은 전 거래일 대비 6틱 내린 104.43을, 10년 국채선물(KTB10)은 30틱 내린 112.48을 기록 중이다. 30년 국채선물은 거래가 체결되지 않았다.수급별로는 3년 국채선물에서 외국인이 1715계약, 투신 489계약, 은행 720계약 등 순매수를, 금투 2589계약, 개인 130계약 등 순매도를 보인다. 10년 국채선물에선 개인 269계약, 금투 898계약 등 순매수를, 외국인 1219계약 등 순매도를 기록 중이다.국고채 현물 금리는 3bp 내외 상승 중이다. 마켓포인트에 따르면 민평3사 기준 장내 국고채 3년물 금리는 전거래일 대비 2.1bp 오른 3.421%를 기록 중이다. 5년물은 2.6bp 오른 3.446%, 10년물은 3.9bp 오른 3.504%로 집계됐다. 20년물 금리와 30년물 금리는 각각 2.7bp, 3.3bp 상승한 3.442%, 3.353%를 보인다. 미국채 10년물 금리는 아시아 장에서 0.4bp 내린 4.473%를 기록 중이다.한편 국내 시장서 전거래일 콜금리는 3.556%, 레포(RP)금리는 3.53%를 기록했다. 이날 단기자금시장은 주말을 앞두고 지준적수 관리를 위한 은행권 콜차입 수요가 있을 것으로 예상된다.

- 국고채 금리, 금통위 소화하며 구간별 등락…10년물, 0.6bp↓[채권마감]

- [이데일리 유준하 기자] 23일 국고채 금리는 장 중 열린 한국은행 금융통화위원회 회의를 소화하며 구간별 2bp(1bp=0.01%포인트)내 등락 마감했다. 앞선 시장의 컨센서스 내에서 크게 달라진 게 없었던 이번 금통위였던 만큼 10년물 이내 금리는 소폭 하락, 20년물 이상은 소폭 올랐다. 아시아 장에서 미국채 10년물 금리는 0.6bp 내린 4.429%를 기록 중이다. 채권 금리와 가격은 반대로 움직인다.10년 국채선물 가격 5분봉 차트(자료=마켓포인트)이날 채권시장에 따르면 고시금리 기준 국고 3년물 금리는 전거래일 대비 0.7bp 내린 3.402%, 5년물은 전거래일 대비 1.5bp 내린 3.421%를 기록했다. 장기물을 살펴보면 10년물은 0.6bp 내린 3.472%를 기록했고 20년물은 0.5bp 오른 3.414%, 30년물은 0.3bp 상승한 3.322%로 마감했다.이날 시장의 금리 변동성은 3bp대로 다소 제한적이었다. 10년물 기준으로 당일 장내 금리 고점(3.484%)과 저점(3.452%) 차는 3.2bp에 머물렀다. 금통위서 물가상승률 2.6% 유지했다는 소식에 장 초 10년물 국고채 금리는 3bp대로 금리 하락폭을 키웠다.이후 10년물 금리 낙폭이 확대되면서 10년 국채선물 가격은 오전 10시30분 기준 고점을 찍었다. 다만 통방문서 물가 상방 리스크 표현이 확인되면서 이후 금리 하락폭은 축소됐고, 총재의 기자회견 당시 금통위원의 3개월 래 인하 가능성 열어둬야 한다는 의견 유지가 언급되면서 재차 3bp대 낙폭을 보였으나 이내 좁혀졌다.이날 국채선물은 강세 마감했다. 마켓포인트에 따르면 3년 국채선물은 전 거래일 대비 8틱 오른 104.49에 마감했다. 외국인이 9277계약, 금투 2212계약 순매수를, 투신 3085계약, 은행 6166계약 등 순매수했다.10년 국채선물은 전거래일 대비 16틱 오른 112.78을 기록했다. 외국인이 5246계약, 투신 136계약, 개인 56계약 순매수했다. 이어 금투 333계약, 은행 4737계약 등 순매도했다.장 마감 후에는 오후 9시30분 미국 신규실업수당 청구건수와 오후 10시45분 미국 스탠더드앤푸어스(S&P) 글로벌 구매관리자지수(PMI)가 발표된다.한편 양도성예금증서(CD) 91일물 금리는 전거래일과 같은 3.60%, 기업어음(CP) 91일물은 전거래일과 같은 4.18%에 마감했다.

- “기대보다 별 내용 無” 무난했던 금통위…금리, 2bp 내외 하락[채권분석]

- [이데일리 유준하 기자] 23일 국내 국고채 시장은 장 중 한국은행 금융통화위원회 회의를 소화하며 2bp(1bp=0.01%포인트) 내외 금리가 하락 중이다. 채권 금리와 가격은 반대로 움직인다. 장 중 하락폭이 10년물 기준으로 3bp대까지 확대됐으나 통방문과 총재 기자회견 등을 거치며 축소되는 모습이다. 시장 참여자들은 이번 금통위에 대해 예상보다 별 내용이 없었다고 입을 모았다.10년 국채선물 가격 5분봉 차트(자료=마켓포인트)◇국고채 금리 일제히 하락이날 마켓포인트에 따르면 장내 국고채 2년물과 3년물 금리는 오후 12시55분 기준 3.432%, 3.395%로 각각 1.3bp, 2.0bp 하락하고 있다. 5년물과 10년물 금리는 각각 1.9bp, 1.6bp 하락한 3.426%, 3.469%를 기록하고 있다. 20년물과 30년물 금리는 각각 0.4bp, 1.0bp 하락한 3.408%, 3.310%를 기록 중이다.국채선물도 강세다. 3년 국채선물(KTB3)은 전거래일 대비 7틱 오른 104.48에 거래되고 있다. 10년 국채선물(KTB10)은 15틱 오른 112.77에 거래 중이다. 30년물은 26틱 오른 131.98을 기록 중이나 85계약에 그쳤다.수급별로는 3년 국채선물서 외국인 501계약, 은행 3120계약, 투신 1834계약, 연기금 1008계약 등 순매도 중이고 금투 6427계약, 개인 144계약 등 순매수 중이다. 10년 국채선물은 외국인이 1205계약 등 순매도를, 은행 1385계약, 개인 127계약 등 순매수 중이다.아시아 장에서 미국채 10년물 금리는 0.8bp 내린 4.427%를 기록 중이다.◇금통위 소화하며 소폭 강세… “예상보다 내용은 없던 금통위”장 초 레포(RP) 금리는 3bp 오른 3.53%로 출발한 가운데 장 중 국고채 현물 금리 하락폭은 장 초 대비 축소되는 모습이다.한 외국계 은행 채권 딜러는 “원점 재검토 이런 발언이 앞서 있었기 때문에 뭐가 있나 봤지만 결국 기대보다는 별 내용이 없었다”면서 “요약해보면 지난달하고 크게 달라진 게 없는 분위기고 해서 전반적으로는 저가매수 수요를 조금 키우는 정도”라고 짚었다.또 다른 자산운용사 채권 운용역은 “방향성이랄게 딱히 보이지 않았다”면서 “결국 미국이 중요하다는 것 외에는 별 게 없었다”고 전했다. 이어 “총재께서 평소 자신있는 모습과는 달리 조금 자신이 없어 보이셨다”면서 “성장률도 사실 호키시(매파적)하게 말할 수 있는 재료였으나 그렇게 하지 않으려 하시는 모습이었다”고 덧붙였다.실제로 이번 금통위 통화정책방향 결정문에선 “물가 전망의 상방리스크가 커졌다”는 문구가 추가되는가 하면 올해 물가상승률 및 근원물가 전망치를 각각 2.6%, 2.2%로 유지했다. 또한 올해 경제성장률은 종전 대비 0.4%포인트 상향한 2.5%로 봤다. 이날 총재는 인하 시기에 대한 고민이 우선이며 인하 폭에 대해선 논의를 하지 않았다고 밝혔다. 인하 시기가 미국의 기준금리 인하와 맞물린 만큼 아직 인하폭을 논하기엔 시기상조라는 의미로 해석된다.한편 장 마감 후에는 오후 9시30분 미국 신규실업수당 청구건수와 오후 10시45분 미국 스탠더드앤푸어스(S&P) 글로벌 구매관리자지수(PMI)가 발표된다.

- 국고채 금리, 1bp 미만 소폭 등락 출발… 3년물, 0.1bp↑

- [이데일리 유준하 기자] 22일 국내 국고채 시장은 한국은행 금융통화위원회 회의를 대기하며 금리가 1bp(0.01%포인트) 미만 등락, 보합 출발했다. 이날 외국인은 3년 국채선물을 순매수 중이다. 채권 금리와 가격은 반대로 움직인다. 10년 국채선물 가격 5분봉 차트(자료=마켓포인트)마켓포인트에 따르면 이날 오전 9시30분 기준 3년 국채선물(KTB3)은 전 거래일 대비 보합인 104.41을, 10년 국채선물(KTB10)은 8틱 오른 112.70을 기록 중이다. 30년 국채선물은 거래가 체결되지 않았다.수급별로는 3년 국채선물에서 외국인이 1255계약, 개인 159계약 등 순매수를, 금투 385계약, 은행 1047계약 등 순매도를 보인다. 10년 국채선물에선 개인 102계약, 은행 44계약 등 순매수를, 금투 151계약 등 순매도를 기록 중이다.국고채 현물 금리는 1bp 미만 등락 중이다. 마켓포인트에 따르면 민평3사 기준 장내 국고채 3년물 금리는 전거래일 대비 0.1bp 오른 3.416%를 기록 중이다. 5년물은 3.445% 보합을, 10년물은 0.6bp 내린 3.479%로 집계됐다. 20년물 금리와 30년물 금리는 각각 0.7bp, 1.0bp 하락한 3.405%, 3.310%를 보인다. 미국채 10년물 금리는 아시아 장에서 4.435% 보합을 보인다.한편 국내 시장서 전거래일 콜금리는 3.531%, 레포(RP)금리는 3.50%를 기록했다. 이날 단기자금시장은 과부족 적수 관리를 위한 은행권 콜차입 수요가 있을 것으로 예상된다.

- 국고채 금리, 금통위 앞두고 하락폭 축소…30년물, 1.9bp↓[채권마감]

- [이데일리 유준하 기자] 22일 국고채 금리는 장 중 하락폭을 좁히며 마감했다. 오는 23일 한국은행 금융통화위원회를 앞둔 만큼 경계가 이어진 것으로 보인다. 아시아 장에서 미국채 10년물 금리는 2.7bp 오른 4.442%를 기록 중이며 장 마감 후인 오는 23일 오전 3시에는 미국 연방공개시장위원회(FOMC) 의사록이 공개된다.10년 국채선물 가격 5분봉 차트(자료=마켓포인트)이날 채권시장에 따르면 고시금리 기준 국고 3년물 금리는 전거래일 대비 0.2bp 내린 3.409%, 5년물은 전거래일 대비 0.5bp 내린 3.436%를 기록했다. 장기물을 살펴보면 10년물은 1.3bp 내린 3.478%를 기록했고 20년물은 2.0bp 내린 3.409%, 30년물은 1.9bp 하락한 3.319%로 마감했다. 채권 금리와 가격은 반대로 움직인다.이날 국채선물은 보합 마감했다. 마켓포인트에 따르면 3년 국채선물은 전 거래일 대비 2틱 내린 104.41에 마감했다. 외국인이 5508계약, 은행 2665계약 순매도를, 금투 5358계약, 투신 1884계약 등 순매수했다.10년 국채선물은 전거래일 대비 6틱 오른 112.62를 기록했다. 외국인이 310계약, 금투 712계약, 개인 97계약 순매수했다. 이어 투신 459계약, 은행 250계약 순매도했다.장 마감 후에는 오후 9시30분 미국 4월 기존주택판매 지표와 오는 23일 오전 3시 FOMC 의사록이 공개된다. 한편 양도성예금증서(CD) 91일물 금리는 전거래일과 같은 3.60%, 기업어음(CP) 91일물은 전거래일과 같은 4.18%에 마감했다.

- 금통위 앞두고 장기물 위주 강세…10년물, 3.4bp 내린 3.461%[채권분석]

- [이데일리 유준하 기자] 22일 국내 국고채 시장은 간밤 미국채 금리 흐름을 반영하며 강세 출발, 금리 하락폭을 넓히는 모습이다. 채권 금리와 가격은 반대로 움직인다. 장기물 위주로 금리가 하락하는 가운데 국채선물 시장에선 외국인이 나홀로 10년 국채선물을 순매수 중이다. 시장에선 오는 23일 한국은행 금융통화위원회 회의서 수정경제전망과 금리인하 소수의견 유무를 주시하고 있다.10년 국채선물 가격 5분봉 차트(자료=마켓포인트)◇국고채 금리 일제히 하락이날 마켓포인트에 따르면 장내 국고채 2년물과 3년물 금리는 오후 12시1분 기준 3.427%, 3.397%로 각각 1.7bp(1bp=0.01%포인트), 1.5bp 하락하고 있다. 5년물과 10년물 금리는 각각 2.5bp, 3.4bp 하락한 3.420%, 3.461%를 기록하고 있다. 20년물과 30년물 금리는 각각 3.0bp, 3.4bp 하락한 3.400%, 3.306%를 기록 중이다.국채선물도 강세다. 3년 국채선물(KTB3)은 전거래일 대비 7틱 오른 104.50에 거래되고 있다. 10년 국채선물(KTB10)은 30틱 오른 112.86에 거래 중이다. 30년물은 62틱 오른 131.84를 기록 중이나 11계약에 그쳤다.수급별로는 3년 국채선물서 외국인 1157계약, 은행 1520계약 등 순매도 중이고 금융투자 3034계약 순매수 중이다. 10년 국채선물은 외국인이 1570계약 순매수를, 금융투자 642계약, 은행 383계약 등 순매도 중이다.아시아 장에서 미국채 10년물 금리는 0.2bp 오른 4.417%를 기록 중이다.◇금통위 앞두고 강세 흐름… “수정경제전망, 인하 소수의견 여부 주시”장 초 레포(RP) 금리는 2bp 내린 3.50%로 출발한 가운데 장 중 국고채 현물 금리 하락폭은 장 초 대비 확대되는 모습이다.한 증권사 채권 딜러는 “최근 보면 금통위를 앞두고 호키시한 대외환경을 시장이 선반영했다가 금통위 당일에 강세를 보인 적이 꽤 있었다”면서 “내일 금통위서 수정경제전망, 특히 성장률과 물가를 주시하고 있다”고 짚었다.이어 “시장에서는 성장률에 관해선 2.4~2.6% 컨센서스를, 물가는 0.1%포인트 상향까지는 감내할 수 있을 것”이라면서 “해당 컨센서스를 벗어나 숫자가 상회한다면 밀릴 것으로 본다”고 덧붙였다.또한 금리인하 소수의견의 유지도 주요 포인트로 제시했다. 그는 “시장에선 인하 소수의견이 없어질 수 있다는 것까지 이미 반영해뒀을 것”이라면서 “다만 소수의견 1명이 또다시 나온다면 강세를 보일 수도 있다”고 설명했다.한편 장 마감 후에는 오후 9시30분 미국 4월 기존주택판매 지표와 오는 23일 오전 3시 연방공개시장위원회(FOMC) 의사록이 공개된다.

- 국고채 금리, 2bp 내외 하락 출발… 10년물, 2.3bp↓

- [이데일리 유준하 기자] 22일 국내 국고채 시장은 간밤 미국채 흐름을 반영하며 2bp(1bp=0.01%포인트) 내외 하락 출발했다. 이날 외국인은 10년 국채선물을 순매수 중이다. 채권 금리와 가격은 반대로 움직인다. 10년 국채선물 가격 5분봉 차트(자료=마켓포인트)마켓포인트에 따르면 이날 오전 9시27분 기준 3년 국채선물(KTB3)은 전 거래일 대비 6틱 오른 104.49를, 10년 국채선물(KTB10)은 24틱 오른 112.80을 기록 중이다. 30년 국채선물은 거래가 체결되지 않았다.수급별로는 3년 국채선물에서 외국인이 1220계약, 은행 979계약 등 순매도를, 금투 1997계약, 연기금 42계약 등 순매수를 보인다. 10년 국채선물에선 은행 280계약, 외인 496계약 등 순매수를, 금투 481계약 등 순매도를 기록 중이다.국고채 현물 금리는 2bp 내외 하락 중이다. 마켓포인트에 따르면 민평3사 기준 장내 국고채 3년물 금리는 전거래일 대비 1.3bp 내린 3.399%를 기록 중이다. 5년물은 2.1bp 내린 3.424%를, 10년물은 2.5bp 내린 3.470%으로 집계됐다. 20년물 금리와 30년물 금리는 각각 1.9bp, 2.1bp 하락한 3.411%, 3.318%를 보인다. 미국채 10년물 금리는 아시아 장에서 0.2bp 오른 4.417%를 기록 중이다.한편 국내 시장서 전거래일 콜금리는 3.531%, 레포(RP)금리는 3.52%를 기록했다. 이날 단기자금시장은 과부족 적수 관리를 위한 은행권 콜차입 수요가 있을 것으로 예상된다.