뉴스 검색결과 10,000건 이상

- 미국 4월 PPI·파월 의장 발언 대기하며 보합…10년물, 0.6bp↓[채권분석]

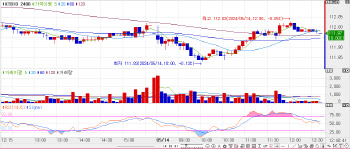

- [이데일리 유준하 기자] 14일 국내 국고채 시장은 미국 4월 생산자물가지수(PPI)와 제롬 파월 미국 연방준비제도(Fed·연준) 이사회 의장의 발언을 대기하며 보합 흐름이다. 시장에선 5월에 발표되는 4월 물가지표를 두고 2분기 인플레이션 둔화를 확인할 수 있는 첫 지표라는 점에 무게를 두는 견해가 있는가 하면 일각에선 시장에 큰 영향력이 없을 것이란 견해도 제기된다.10년 국채선물 가격 5분봉 차트(자료=마켓포인트)◇국고채 금리 일제히 보합이날 마켓포인트에 따르면 장내 국고채 2년물과 3년물 금리는 오후 12시20분 기준 3.473%, 3.454%로 각각 0.1bp(1bp=0.01%포인트), 0.2bp 상승하고 있다. 5년물과 10년물 금리는 각각 0.6bp 하락한 3.489%, 3.549%를 기록하고 있다. 20년물과 30년물 금리는 각각 0.5bp, 0.7bp 하락한 3.485%, 3.400%를 기록 중이다.국채선물도 약세다. 3년 국채선물(KTB3)은 전거래일 대비 보합인 104.32에 거래되고 있다. 10년 국채선물(KTB10)은 1틱 오른 111.98에 거래 중이다. 30년물은 6틱 내린 129.66을 기록 중이나 단 13계약 체결에 그쳤다.수급별로는 3년 국채선물서 외국인 1209계약, 은행 3852계약 순매도 중이고 금투 4015계약, 투신 44계약 등 순매수 중이다. 10년 국채선물은 외국인이 997계약, 은행 260계약 등 순매수를, 금투 1369계약 등 순매도 중이다.이날 기재부에 따르면 장 중 5000억원 규모 국고채 교환에선 총 1조5520억원이 응찰, 응찰률 310.4%를 기록했다. 교환 발행된 국고채 30년물은 낙찰 금리 3.413%로 집계됐다.◇미 4월 PPI와 파월 의장 발언 대기장 초 레포(RP) 금리는 보합인 3.57%로 출발한 가운데 미국 4월 생산자물가지수와 파월 의장 발언 대기로 보합 흐름이다. 앞서 이번 주 공개되는 4월 지표가 중요하다는 분석이 나왔지만 일각에서는 시장 영향력이 없을 것이란 견해도 나온다. 한 증권사 채권 딜러는 “적어도 6월까지는 시장에 모멘텀을 바꿀만한 재료가 없어 보이는데 특히나 이번주 물가지표가 예상치보다 높게 나온다고 해도 시장 반응은 크지 않을 것으로 본다”면서 “지표가 서프라이즈가 아닌 이상 이미 선반영이 꽤 됐다고 생각한다”고 짚었다.그는 이어 “국내 5월 금통위 역시 특별한 건 없을 것”이라면서 “포인트는 1분기 성장률에 대한 총재의 설명과 전면 재검토 발언에 대한 피드백 정도”라고 덧붙였다.다만 또 다른 외국계 은행 딜러는 이번주와 이번달 데이터가 중요하다고 강조했다. 그는 “1분기 데이터는 상당히 좋았는데 미국도 결국 키는 2분기, 특히 2분기 중에서도 4월 데이터가 중요하다”면서 “기존에 시장서 생각했던, 2분기나 3분기의 미국도 제로 성장이나 분기 대비 마이너스 성장 가능성이 있다고 봤왔는데 이번달 발표되는 지표들로 미국 성장세를 가늠할 수 있는 만큼 주시하고 있다”고 봤다.한편 장 마감 후에는 오후 9시30분 미국 4월 PPI가 발표되며 오후 11시에는 제롬 파월 미국 연방준비제도 이사회 의장의 발언이 예정됐다.

- 국고채, 주말 미국채 대비 선방…일제히 1bp대 상승[채권마감]

- [이데일리 유준하 기자] 13일 국고채 금리는 일제히 1bp(0.01%포인트)대 상승했다. 이날 3조원에 가까운 10년물 입찰과 주말 미국채 상승분을 감안할 때 국내장이 비교적 강세였다는 평가도 나온다. 장 중에는 한국은행의 환매조건부채권(RP) 매입에 따른 유동성 공급이 이뤄지면서 단기물 상승폭도 줄었다. 채권 금리와 가격은 반대로 움직인다.3년 국채선물 가격 5분봉 차트(자료=마켓포인트)이날 채권시장에 따르면 고시금리 기준 국고 2년물 금리는 전거래일 대비 1.1bp 오른 3.482%에 거래를 마쳤다. 3년물은 전거래일 대비 1.2bp 오른 3.452%, 5년물은 전거래일 대비 1.5bp 오른 3.493%를 기록했다. 장기물을 살펴보면 10년물은 1.6bp 오른 3.554%를 기록했고 20년물은 1.2bp 오른 3.486%, 30년물은 1.1bp 오른 3.404%로 마감했다. 단기물은 장 중 한은의 6조원 규모 RP 7일물 매입이 이뤄지면서 오전 대비 상승폭이 줄었다.이날 국채선물도 소폭 약세 마감했다. 마켓포인트에 따르면 3년 국채선물은 전 거래일 대비 4틱 내린 104.32에 마감했다. 외국인이 2103계약, 개인 1132계약, 금투 1402계약, 투신 291계약 순매수를, 은행은 4427계약 순매도했다.10년 국채선물은 전거래일 대비 17틱 내린 111.97을 기록했다. 외국인이 6776계약, 투신 516계약 등 순매수를, 금융투자 7382계약, 은행 257계약 등 순매도했다.30년 국채선물은 10틱 오른 129.72에 마감했으나 90계약 체결에 그쳤다. 한 증권사 채권 딜러는 “주말 미국장 대비 상대적으로 강했다”면서 “10년물 입찰 등 약세 재료에도 불구하고 강해서 조금은 의외”라고 평가했다.이날 장 마감 후에는 오후 10시에 메스터 클리블랜드 연은 총재 발언이, 오는 14일 오전 12시에는 미국 뉴욕 연은 기대인플레이션이 발표된다.한편 양도성예금증서(CD) 91일물 금리는 전거래일 대비 1bp 오른 3.59%, 기업어음(CP) 91일물은 전거래일과 같은 4.18%에 마감했다.

- 10년물 입찰과 PF 방안 소화…LCR 정상화 전망에 단기물 약세[채권분석]

- [이데일리 유준하 기자] 13일 국내 국고채 시장은 장 중 2조7000억원 규모 국고채 10년물 입찰을 소화하며 장기물 금리 상승폭을 좁히는 모습이다. 채권 금리와 가격은 반대로 움직인다.나아가 금융당국의 부동산 프로젝트파이낸싱(PF) 구조조정 방안 발표와 은행권 유동성커버리지비율(LCR) 정상화 재개 기대에 따른 단기물 수급 부담 등이 각각 크레딧 여전채 거래 활성화와 국고채 단기물 금리 상승으로 이어지는 중이다. 10년 국채선물 가격 5분봉 차트(자료=마켓포인트)◇국고채 금리 일제히 상승이날 마켓포인트에 따르면 장내 국고채 2년물과 3년물 금리는 오후 12시17분 기준 3.482%, 3.456%로 각각 2.2bp(1bp=0.01%포인트) 상승하고 있다. 5년물과 10년물 금리는 각각 1.7bp, 1.5bp 상승한 3.492%, 3.550%를 기록하고 있다. 20년물과 30년물 금리는 각각 1.1bp, 0.7bp 상승한 3.481%, 3.399%를 기록 중이다.국채선물도 약세다. 3년 국채선물(KTB3)은 전거래일 대비 5틱 내린 104.31에 거래되고 있다. 10년 국채선물(KTB10)은 13틱 내린 112.01에 거래 중이다. 30년물은 거래가 체결되지 않았다.수급별로는 3년 국채선물서 외국인 4234계약, 개인 251계약 순매수 중이고 금융투자 5048계약 등 순매도 중이다. 10년 국채선물은 외국인이 6305계약, 개인 300계약 등 순매수를, 금융투자 7082계약 등 순매도 중이다.장 중 국고채 10년물 통합발행 경쟁입찰 결과 ‘24-5’ 선입찰에선 3.520%에 1조1000억원이, ‘23-11’ 본입찰에선 3.540%에 1조6000억원이 각각 낙찰됐다. 총 응찰 금액은 각각 4조1800억원, 5조2290억원이 몰려 응찰률 380%, 326.8%를 기록했으며 응찰 금리는 3.500~3.570%, 3.510~3.585%로 집계됐다. ◇PF 구조조정 방안 발표와 LCR 기대까지… “단기물 수급 부담”장 초 레포(RP) 금리는 4bp 오른 3.57%로 출발한 가운데 장 중 금융당국의 주요 정책 발표가 있었다. 우선 PF 구조조정 방안에 대해선 은행과 보험사가 5조원 규모 자금 투입을 하는가 하면 PF 사업장 중 90% 이상이 정상이라는 일문일답 발언이 전해지면서 크레딧 여전채 거래가 활발한 모습이다.또한 LCR 정상화에 따른 수급 부담도 이어지는 중이다. 현재 95%인 LCR이 오는 7월 단계적으로 정상화될 것이란 기대에 이어 4월 은행채 발행이 순발행으로 전환되면서 국고 3년물 이내 금리가 상대적으로 높게 오르는 것으로 보인다. 실제로 마켓포인트에 따르면 은행채 순발행액은 4월 10조497억원으로 순발행 전환했다. 당분간 은행권의 자금 조달은 이어질 것으로 전망된다. 한 자산운용사 채권 운용역은 “LCR 정상화 기대로 은행채 공급 부담이 단기물에 작용하는 모습”이라고 짚었다. 한편 장 마감 후에는 오후 10시에 메스터 클리블랜드 연은 총재 발언이, 오는 14일 오전 12시에는 미국 뉴욕 연은 기대인플레이션이 발표된다.

- 지표 등락에 쌓이는 피로감… 美 파월·CPI 이벤트 주시[주간채권전망]

- [이데일리 유준하 기자] 이번 주 국고채 시장은 2조7000억원 규모의 10년물 입찰을 시작으로 미국 4월 물가지표를 확인한다. 주 중 미국 4월 생산자물가지수(PPI)와 소비자물가지수(CPI)뿐만 아니라 제롬 파월 미국 연방준비제도(Fed·연준) 이사회 의장 발언도 예정됐다. 지난 주 미국 고용 둔화를 반영하며 하락한 미국채 금리는 주말 공개된 기대인플레이션의 예상치 상회로 재차 상승했다. 지표에 따른 금리 변동성이 커지면서 시장 참여자들의 피로감도 늘어가는 모양새다. 최근 연준 인사들의 발언을 종합하면 연준의 스탠스는 조기 인하 기대에 대한 차단과 데이터 디팬던트 기조가 유지되고 있다. 이에 이번 주 파월 의장의 발언보다는 실제 물가 지표에 대한 관심이 더욱 모일 것으로 보인다.제롬 파월 미국 연방준비제도 이사회 의장(사진=로이터)◇한 주간 국고채 금리 장기물 중심 상승한 주간(6~10일) 한국 국고채 금리는 일제히 하락했다. 국고채 2년물 금리는 전주(지난주 금요일 오후 마감 금리 기준) 대비 3.6bp(1bp=0.01%포인트) 하락, 3년물 금리는 6.0bp 내렸다. 5년물은 7.1bp, 10년물은 7.6bp 하락했고 20·30년물은 5.1bp, 3.8bp씩 내렸다. 주말 공개된 미국 5월 미시건대 기대인플레이션은 예상치를 웃돌았다. 미시건대가 발표한 5월 1년 기대 인플레이션 예비치는 3.5%로 집계됐다. 이는 전월 확정치인 3.2%보다 0.3%포인트 높은 수치다. 5월 소비자심리지수 예비치는 67.4로, 전월 77.2 대비 12.7% 하락, 6개월 만에 가장 낮은 수준을 보였다.이에 주말 미국채 금리는 상승했다. 10년물은 5bp 오른 4.50%, 2년물은 5bp 오른 4.87%를 기록했다. 이에 각각 한 주간 1bp 하락, 5bp 상승 마감했다. 채권 금리와 가격은 반대로 움직인다.시카고상품거래소(CME)의 페드워치 툴에 따르면 미 연방기금금리 선물시장이 예상하는 9월 기준금리 인하 가능성은 61.2%로 집계됐다.◇주 초 국내 입찰 이벤트와 미 CPI 지표 대기이번 주 시장은 오는 13일 2조7000억원 국고채 10년물 입찰이 예정됐다. 미국에선 같은 날 메스터 클리블랜드 연은 총재와 제퍼슨 연준 부의장의 발언이 대기 중이다. 이어 14일에는 미국 4월 PPI와 파월 의장의 연설이, 국장이 휴장하는 15일 오후에는 미국 4월 CPI와 소매판매가 발표된다. 특히 시장이 예상하는 PPI 지수는 전년 대비 기준으로 0.1%포인트 상승된 2.2%, CPI는 0.1%포인트 둔화된 3.4%가 전망된다. 다만 해당 지표들이 예상치를 넘어설 경우, 특히나 소비자 물가에 대한 둔화가 예상치를 상회한다면 추가적인 시장 금리 상승은 불가피할 전망이다.한 외국계 은행 딜러는 “결국 키는 2분기 특히 이번 달에 발표되는 데이터”라며 “지표가 얼마나 더 둔화되는지에 시장 포커스가 맞춰질 것이고 특히 내려가지 않는 물가에 대한 주시가 필요해 보인다”고 전했다.당분간 국고채 하락폭은 제한적일 것이란 견해도 나온다. 안재균 신한투자증권 연구원은 “5월 금통위에서 금리 인하 경로가 제시되기 전까지는 국고채 금리 하락폭은 당분간 제한적일 것으로 예상한다”면서 “국고채 금리 급등에 높은 지분을 차지하던 글로벌 금리 상승 압력이 완화되며 당분간 내부 요인에 더욱 집중할 수 있는 환경이 조성됐다”고 짚었다.

- 10·30년 지표물 거래량 나란히 증가…스프레드 폭은 확대[채권마감]

- [이데일리 유준하 기자] 10일 국고채 금리는 일제히 하락 마감했다. 장 내 10년, 30년 지표물 거래량은 나란히 증가세를 이어간 가운데 전거래일 한 달래 최저치로 좁혀졌던 10·30년 스프레드(금리차) 역전폭은 재차 확대됐다. 채권 금리와 가격은 반대로 움직인다.10년 국채선물 가격 5분봉 차트(자료=마켓포인트)이날 채권시장에 따르면 고시 금리 기준 국고 2년물 금리는 전거래일 대비 1.0bp(0.01%포인트) 내린 3.471%에 거래를 마쳤다. 3년물은 전거래일 대비 1.3bp 내린 3.440%, 5년물은 1.2bp 내린 3.478%를 기록했다. 장기물을 살펴보면 10년물은 1.8bp 내린 3.538%를 기록했고 20년물은 2.2bp 하락한 3.474%, 30년물은 2.5bp 내린 3.393%로 마감했다. 이날 10년, 30년 지표물의 거래량은 나란히 증가하며 3거래일 연속 증가세를 이어갔다. 전거래일 대비 10년물 거래대금은 244억원, 30년물 거래대금은 1272억원 각각 증가했다. 10·30년물 스프레드 역전폭은 마이너스(-) 13.8bp서 마이너스 14.5bp로 벌어졌다. 국채선물 가격도 강세로 마감했다. 마켓포인트에 따르면 3년 국채선물은 전 거래일 대비 6틱 오른 104.36에, 10년 국채선물은 28틱 상승한 112.14로 마감했다. 30년 국채선물은 24틱 오른 129.62를 기록했으나 6계약 체결에 그쳤다.수급별로는 3년 국채선물에서 외국인 1만6112계약, 개인 350계약, 투신 617계약, 연기금 194계약 순매수를, 금융투자 1만965계약, 은행 5781계약 순매도를 보였다. 10년 국채선물에선 외국인 2578계약 순매수를, 투신 484계약, 연기금 754계약, 개인 1계약, 금융투자 684계약, 은행 1211계약 순매도했다. 이날 장 마감 후 오후 10시에는 미셸 보우먼 미 연준 이사 발언, 오후 11시에는 5월 미국 미시간대 기대인플레이션 등이 발표된다.한편 이날 양도성예금증서(CD) 91일물 금리는 전거래일과 같은 3.58%, 기업어음(CP) 91일물 금리는 전거래일과 같은 4.18%에 마감했다.

- 50년물 입찰 소화하며 강세… 10·30년 스프레드 구간 주시[채권분석]

- [이데일리 유준하 기자] 10일 국내 국고채 금리는 간밤 미국채 금리 흐름을 반영하며 하락 중이다. 미국 주간 신규실업보험 청구건수가 9개월 만에 최대치를 기록한 가운데 외국인은 3·10년 국채선물을 나란히 순매수 중이다.국내 장에선 10·30년 스프레드(금리차) 구간이 주목받고 있다. 해당 구간의 신규 스티프닝 포지션에 대한 견해가 나오는 가운데 실제로 전날 기준 10·30년 스프레드 역전폭은 지난달 5일 이후 최소폭을 기록한 바 있다. 채권 금리와 가격은 반대로 움직인다.10년 국채선물 가격 5분봉 차트(자료=마켓포인트)◇국고채 금리, 일제히 하락이날 마켓포인트에 따르면 국고채 2년물과 3년물 금리는 오후 12시5분 기준 3.465%, 3.432%로 각각 0.8bp, 1.8bp 하락 중이다. 5년물은 2.5bp 내린 3.470%, 10년물 금리는 2.8bp 하락한 3.529%를 기록하고 있다.이어 20년물 금리는 1.8bp 내린 3.484%, 30년물 금리는 1.9bp 내린 3.403%를 기록 중이다. 국채선물도 강세다. 3년 국채선물(KTB3)은 전거래일 대비 7틱 오른 104.37에, 10년 국채선물(KTB10)은 33틱 오른 112.19를 기록 중이다. 30년 국채선물(KTB30)은 34틱 오른 129.72에 거래되고 있지만 2계약 체결에 그쳤다.수급별로 보면 3년 국채선물은 외국인 6616계약, 개인 50계약, 연기금 109계약 등 순매수를, 금투 4802계약, 은행 2085계약 순매도를 보인다. 10년 국채선물에선 외국인 1544계약 순매수를, 금투 44계약, 개인 209계약, 은행 520계약 등 순매도를 기록 중이다.◇50년물 입찰 소화…10·30년 스프레드 구간 주목이날 레포(RP) 금리는 전거래일 대비 10bp 오른 3.53%서 출발했다. 장 중 진행된 50년물 입찰에선 5000억원이 응찰, 낙찰금리 3.390%에 응찰률 133.8%로 집계됐다.시장에선 다음 주 미국 소비자물가지수(CPI) 등 주요 지표를 앞둔 만큼 관망하는 모습이다. 최근 오후 들어 오르던 국고채 30년물 금리에 대해선 증권사의 스티프닝 포지션 구축이라는 견해도 나온다. 한 보험사 채권 운용역은 “전날 오후 2시 이후 30년물 금리가 다소 튀었는데 증권사 쪽에서 스티프닝 포지션이 신규로 들어왔다는 얘기가 있었다”고 전했다. 또 다른 운용사 채권 운용역은 “50년물 입찰을 위한 헷지 차원일 수도 있다”고 짚었다.전날 기준 10년물과 30년물 스프레드 역전폭은 마이너스(-) 마이너스 15.8bp서 마이너스 13.8bp로 축소된 바 있다. 이는 지난달 5일 마이너스 13.8bp를 기록한 이후 최소폭이다.이 가운데 오후 들어 국고채 30년물 금리는 하락폭을 재차 좁히는 모습이다. 오는 13일에 국고채 10년물 입찰이 예정된 만큼 그에 따른 추가 헤지 물량이 출회할 공산도 있다.다만 내주 미국 CPI가 예정된 만큼 추가적인 변동성은 제한적일 것으로 보인다. 앞선 운용역은 “내주 주요 지표가 있는 만큼 대응, 관리 주간이라고 본다”면서 “금통위까지는 지켜봐야 할 것”이라고 봤다.한편 이날 장 마감 후 오후 10시에는 미셸 보우먼 미 연준 이사 발언, 오후 11시에는 5월 미국 미시간대 기대인플레이션 등이 발표된다.

- 국고채 금리, 2bp 내외 하락 출발… 10년물, 2.2bp↓

- [이데일리 유준하 기자] 10일 국내 국고채 시장은 간밤 미국채 흐름을 반영하며 2bp(0.01%포인트) 내외 하락 출발했다. 이날도 외국인은 3년 국채선물을 순매도 중이다. 채권 금리와 가격은 반대로 움직인다. 10년 국채선물 가격 5분봉 차트(자료=마켓포인트)마켓포인트에 따르면 이날 오전 9시28분 기준 3년 국채선물(KTB3)은 전 거래일 대비 6틱 오른 104.36를, 10년 국채선물(KTB10)은 25틱 오른 112.11을 기록 중이다. 30년 국채선물은 거래가 체결되지 않았다.수급별로는 3년 국채선물에서 외국인이 1415계약 등 순매도를, 금투 590계약, 투신 182계약, 은행 250계약 등 순매수를 보인다. 10년 국채선물에선 금투 325계약 등 순매수를, 개인 210계약 등 순매도를 기록 중이다.국고채 현물 금리는 소폭 등락 중이다. 마켓포인트에 따르면 민평3사 기준 장내 국고채 3년물 금리는 전거래일 대비 1.2bp 내린 3.438%를 기록 중이다. 5년물은 1.9bp 내린 3.476%를, 10년물은 2.2bp 내린 3.535%으로 집계됐다. 20년물은 1.8bp 내린 3.484%를, 30년물 금리는 2.3bp 하락한 3.399%를 보인다. 미국채 10년물 금리는 아시아 장에서 0.1bp 오른 4.451%를 기록 중이다.한편 국내 시장서 전거래일 콜금리는 3.500%, 레포(RP)금리는 3.43%를 기록했다. 이날 단기자금시장은 은행권 차입 수요에 따라 시장 분위기가 결정될 것으로 예상된다.

- 장기물 위주 상승하며 베어 스티프닝…30년물 금리, 4.6bp↑[채권마감]

- [이데일리 유준하 기자] 9일 국고채 시장은 장기물 위주로 금리가 상승하며 수익률 곡선이 가팔라졌다.(베어 스티프닝) 오후 들어 장기물 금리의 상승폭이 가팔라진 가운데 외국인은 3년 국채선물을 9000계약 순매도했다. 채권 금리와 가격은 반대로 움직인다. 10년 국채선물 가격 5분봉 차트(자료=마켓포인트)이날 채권시장에 따르면 고시 금리 기준 국고 2년물 금리는 전거래일 대비 0.8bp 오른 3.481%에 거래를 마쳤다. 3년물은 전거래일 대비 1.4bp 오른 3.453%, 5년물은 1.7bp 오른 3.490%를 기록했다. 장기물을 살펴보면 10년물은 2.6bp 오른 3.556%를 기록했고 20년물은 3.5bp 상승한 3.496%, 30년물은 4.6bp 오른 3.418%로 마감했다.국채선물 가격도 하락 마감했다. 마켓포인트에 따르면 3년 국채선물은 전 거래일 대비 7틱 내린 104.30에, 10년 국채선물은 34틱 하락한 111.86으로 마감했다. 30년 국채선물은 102틱 내린 129.38을 기록했으나 96계약 체결에 그쳤다.수급별로는 3년 국채선물에서 외국인 9469계약, 은행 2051계약 순매도를, 개인 197계약, 투신 777계약, 금융투자 9061계약, 연기금 157계약 순매수를 보였다. 10년 국채선물에선 외국인 1332계약, 개인 70계약 순매수를, 은행 373계약, 금융투자 69계약, 투신 707계약, 연기금 111계약 등 순매도했다. 이날 양도성예금증서(CD) 91일물 금리는 전거래일 대비 1bp 오른 3.58%, 기업어음(CP) 91일물 금리는 전거래일과 같은 4.18%에 각각 마감했다. 한편 장 마감 후인 오는 10일 새벽 3시에는 메리 데일리 샌프란시스코 연은 총재의 발언 등이 예정됐다.

- 외국인 따라 악화되는 심리…미 2Q 성장률 추정치 상향도 부담[채권분석]

- [이데일리 유준하 기자] 9일 국내 국고채 시장은 아시아 장에서의 미국채 금리 상승을 소화하며 약세 흐름이다. 내주 미국 4월 소비자물가지수(CPI)와 생산자물가지수(PPI) 등 주요 지표 발표를 앞두고 공개된 미국 애틀랜타 연방준비은행 GDP나우의 미국 2분기 성장률은 4.2%로 사실상 시장의 부담을 키우는 모습이다. 채권 금리와 가격은 반대로 움직인다.10년 국채선물 가격 5분봉 차트(자료=마켓포인트)◇국고채 금리, 2bp 내외 상승이날 마켓포인트에 따르면 국고채 2년물과 3년물 금리는 오후 12시36분 기준 3.483%, 3.452%로 각각 1.8bp(1bp=0.01%포인트), 1.5bp 상승 중이다. 5년물은 1.5bp 오른 3.490%, 10년물 금리는 2.4bp 상승한 3.556%를 기록하고 있다. 이어 20년물 금리는 1.9bp 오른 3.486%, 30년물 금리는 1.6bp 오른 3.401%를 기록 중이다. 국채선물도 약세다. 3년 국채선물(KTB3)은 전거래일 대비 6틱 내린 104.31에, 10년 국채선물(KTB10)은 28틱 내린 111.92를 기록 중이다. 30년 국채선물은 70틱 내린 129.70을 기록 중이나 계약수는 여전히 51계약으로 미미한 수준이다.수급별로 보면 3년 국채선물은 외국인 5075계약 등 순매도를, 금융투자 4265계약 등 순매수를 보인다. 10년 국채선물에선 외국인 449계약 등 순매수를, 투신 242계약, 은행 182계약 등 순매도를 기록 중이다.이날 레포(RP) 금리는 전거래일 대비 9bp 내린 3.43%서 출발했다. ◇미국 2분기 GDP 성장률 추정치 4.2%로 상향…“미 2분기 지표 중요”내주 2분기 물가 지표 발표를 앞두고 공개된 애틀랜타 연은의 미국 2분기 GDP 추정치는 4.2%, 지난주 3.3% 대비 대폭 상승했다. 아시아 장에서 미국채 10년물 금리는 상승폭을 키우며 2.5bp 오른 4.514%를 기록 중이다.한 외국계 은행 딜러는 “미국도 한국처럼 GDP 영향을 많이 받을 것”이라면서 “다음 주 발표되는 지표들이 상당이 중요한 지점인데 그 이후의 금통위 총재 발언도 지켜봐야할 것”이라고 짚었다.외국인의 누적되는 국채선물 매도세도 부담이다. 지난 3월19일부터 거래가 시작된 6월물의 외국인 누적 순매도는 장 중 3년 국채선물에서 11만2078계약, 10년 국채선물에서 6만2492계약을 기록 중이다. 10년 국채선물의 경우 지난 2일 8만 계약에서 다소 내려온 상태지만 3년 국채선물의 경우 매도량이 지속적으로 늘어나는 모습이다.앞선 딜러는 “우선 통화정책 자체가 불분명해졌고 한국 캐리가 미국 등 해외 대비 좋으냐하면 그것도 아니다”라며 “작년에 유행했던 트레이드는 아시아 채권 롱을 잡고 미국채 숏을 잡는 거였는데 한국 GDP 발표 이후 한국의 인하 논리가 다소 희미해지다보니 매력도가 떨어진 게 아닌가 싶다”고 분석했다. 이어 “다시 롱으로 돌아서기엔 시간이 필요해 보인다”고 부연했다.한편 장 마감 후인 오는 10일 새벽 3시에는 메리 데일리 샌프란시스코 연은 총재의 발언 등이 예정됐다.