|

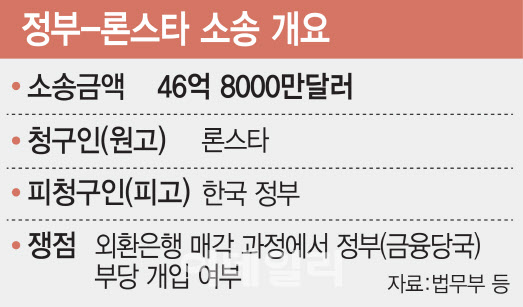

미국계 사모펀드 운용사 론스타는 2012년 11월 한국 정부가 외환은행 매각 과정에 부당하게 개입해 46억7950만달러(약 6조 1000억원)의 손해를 봤다며 ‘투자자-국가 분쟁 해결제도’(ISDS·Investor-State Dispute Settlement)를 통해 국제중재를 제기했다.

론스타는 한·일 월드컵이 열린 이듬해인 2003년 외환은행의 지분 51.02%를 1조3834억원에 인수했다. 당시에도 론스타의 외환은행 인수를 두고 말이 많았다. 해외 자본이 국내 은행을 인수할 수 없다는 은행법을 두고 갑론을박이 펼쳐졌다.

정부는 당시 자기자본비율(BIS)이 8% 밑으로 떨어진 외환은행은 매각 밖에 답이 없다고 판단하고 은행법 시행령상 ‘부실 금융기관의 정리 등 특별한 사유’를 인정해 론스타의 인수를 결국 승인했다.

외환은행 인수 4년차에 접어든 2007년, 론스타는 홍콩상하이은행(HSBC)과 5조9000억 규모의 매각 계약을 체결했지만, 한국 정부의 승인이 미뤄졌다. 당시 진행 중이던 외환은행 ‘헐값 매각’ 관련 법원 판결이 나오기 전까지 외환은행 재매각을 승인할 수 없다는 게 금융당국 입장이었다.

매각 승인이 계속 미뤄지는 사이 터진 글로벌 금융위기 여파에 HSBC가 외환은행 인수를 포기했고 끝내 매각은 무산됐다. 그로부터 5년이 지난 2012년 론스타는 외환은행 지분을 하나금융지주에 3조9157억원에 넘기면서 마침표를 찍었다.

|

전체 배상금의 4.6%만 내면 된다지만, 2800억원은 결코 적은 금액이 아니다. 10년간 붙은 이자에다 그간 쓰인 법리 비용까지 합치면 최소 4000억원이 넘을 수 있다는 관측이 나온다. 더욱이 한국 정부가 이번 ISDS 판정에 만족하지 않고 배상액을 0원으로 줄이는 ‘취소신청’을 검토하기로 했다는 점을 감안하면 법리 비용은 더 늘어날 여지가 있다.

론스타는 이번 결과에 두고 “금액이 충분하지 않아 실망스럽다”는 공식 입장을 전하기도 했다. 그런데 냉정하게 말하면 론스타 입장에서는 이번 사태를 통해 3000억원(이자 포함) 넘는 금액을 보너스로 받을 명분을 챙겼다.

론스타는 2003년 1조3834억원에 외환은행을 사들여 2012년에 3조9157억원에 팔았으니 산술적으로 3배 넘는 매각차익을 챙겼다. 10년 가까운 인수기간 따박 따박 챙긴 배당금까지 더하면 매각 차익은 더 늘어난다. 우리 정부와 마찬가지로 법리 비용에 적잖은 금액을 들였다는 점을 차치하더라도 론스타는 매각한 지 10년된 외환은행을 통해 수천억원을 추가로 챙길 수 있는 상황이 됐다.

론스타 사태는 20년 전 M&A를 대하는 정부의 태도가 얼마나 아마추어였는지를 총체적으로 보여주는 사례라고 할 수 있다. 외환은행 헐값 매각을 둘러싼 장기간 논쟁이 이어진 것도 되짚어 보면 ‘그런데 왜 헐값에 팔았을까’에 귀결된다.

당장이라도 사겠다는 인수 제안에 현혹될 것이 아니라 더 꼼꼼하고 주도면밀하게 매각을 진행했어야 하지 않느냐는 아쉬움이 들 수 밖에 없다. 사모펀드가 공익 단체가 아닌 ‘싸게 사서 비싸게 파는 것’이 제 1의 원칙이자 목적인 집단이란 걸 인지했다면 더더욱 말이다.

시간이 흘러 국내 자본시장도 급속도로 성장하고 있다. 한 해 수십조원의 M&A(인수합병)가 체결되고 해외 투자자들이 적극 투자를 검토하는 시장 반열에 올라섰다.

그러나 이번 사태를 통해 설익었던 과거를 마주하면서 여러모로 속이 쓰린 것은 어쩔 수 없다. ‘다시는 그런 일을 되풀이 하지 말자’라고 하기엔 2800억원의 수업료가 큰 돈은 큰 돈이다.

|

![[포토] 코스피, 코스닥 내림세...](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011501243t.jpg)

![[포토]'내란 우두머리 피의자' 윤석열 대통령 공수처로 이동](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011501058t.jpg)

![[포토] 네스프레소 2025 캠페인 론칭 토크쇼](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011501014t.jpg)

![[포토] '와일드무어' 미디어 행사](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011501005t.jpg)

![[포토]공수처 차고로 들어가는 윤 대통령 차량](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011500861t.jpg)

![[포토]사다리로 차벽 넘는 공수처](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011500701t.jpg)

![[포토]공개된 팰리세이드 풀체인지](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011500422t.jpg)

![[포토]공공기관 채용정보박람회 개최…“신규채용 2만4000명 추진”](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011400899t.jpg)

![[포토] 설 명절 자금 방출](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011400672t.jpg)

![[포토] 우체국쇼핑 "설 선물 특가로 구매하세요~"](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011400640t.jpg)

![[포토]박현경,백여 명의 팬들과 즐거운 출정식 개최](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011200149h.jpg)

![[단독]尹 16일 헌재 출석하려 했다…"변론권 보장 못받게 돼"](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011501489b.jpg)