|

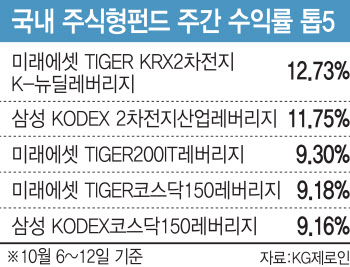

국내 주식형 -4%대 부진…롱숏 ETF 상대적 선방

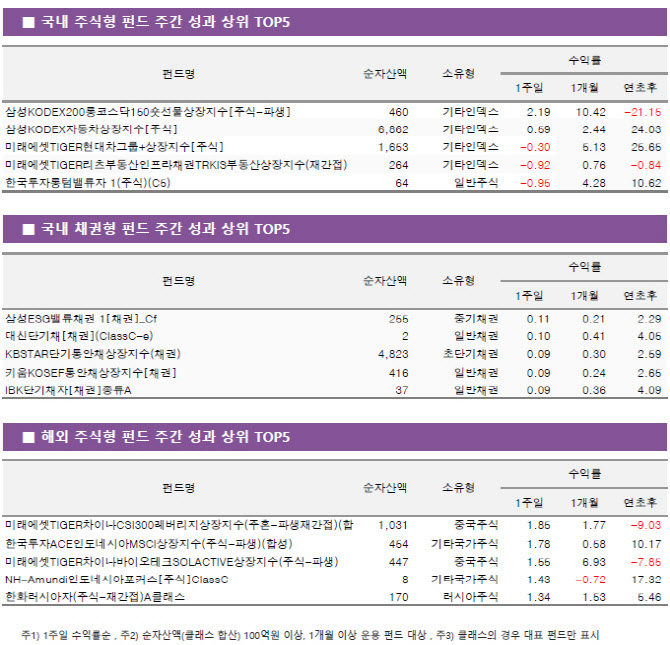

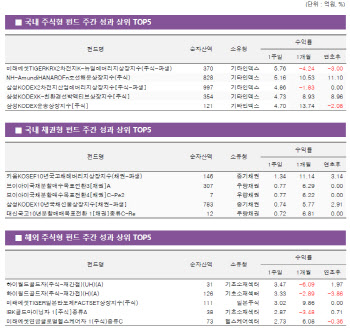

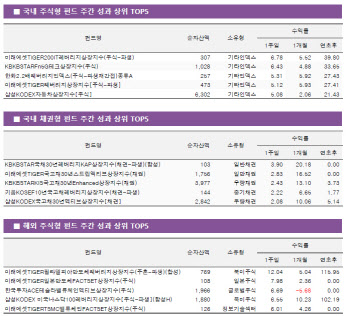

3일 펀드평가사 KG제로인에 따르면 순자산액(클래스 합산) 100억원 이상, 운용기간 1개월 이상인 국내 주식형 펀드 중 주간 수익률(9월 22~27일)을 살펴본 결과 ‘KODEX200롱코스닥150숏선물’ ETF가 2.19%의 가장 높은 수익률을 기록했다.

KODEX200롱코스닥150숏선물 ETF는 코스피 200선물 롱(매수) 100%와 코스닥150선물 숏(매도) 100%에 각각 다른 방향으로 매매하는 전략의 상품이다. 헤지펀드의 대표적인 전략인 롱숏 전략을 구현한다. 매크로 변동성을 회피하고, 지수 간 갭에 투자해 수익을 추구할 수 있다.

전체 국내 주식형 펀드 수익률은 한 주간 -4.11%를 기록했다. 코스피는 오스탄 굴스비 시카고 연방준비은행 총재가 내년에도 고금리가 이어질 수 있다고 발언하며 미국채 금리가 급등한 것에 영향을 받아 크게 하락했다. 주중 미국채 10년물 금리가 4.56%를 돌파한 가운데, 2차전지 관련주의 약세와 중국 부동산 위기까지 재부각하며 낙폭이 커졌다. 특히 코스닥은 2차전지 약세와 원화 약세가 맞물리며 크게 하락했다.

김 연구원은 이어 “오는 11월 이후 실적이 견인할 방향성을 염두에 두고 10월의 변동성을 저가 매수로 이용할 수 있다”며 “중기적인 관점에서의 기술주 선호 속에서 대형 퀄리티주나 에너지를 통해 금리, 유가 리스크를 제어하는 전략이 유효하다”고 설명했다.

브라질 주식 -3%대…글로벌 정보기술 섹터 ‘울상’

해외 주식형 펀드 평균 주간 수익률은 -1.89%를 기록했다. 국가별로는 브라질이 -3.45%로 가장 많이 내렸다. 섹터별 펀드에선 정보기술 섹터의 수익률이 -2.41%로 하락 폭이 가장 컸다. 개별 상품 중에서는 ‘TIGER차이나CSI300레버리지’ ETF가 1.85%의 수익률로 가장 우수한 성적을 냈다.

한 주간 국내 채권금리는 상승세를 보였다. 국내 채권금리는 미국채 금리의 급등세에 연동하며 상승했다. 일본은행(BOJ) 총재의 완화 정책 기조 유지에 주 초반에는 국고채가 강세를 보였다. 하지만 중국 부동산 관련해 중국 헝다그룹 위기에 다시 국고채 금리는 상승했다. 한국은행은 5조원 규모의 88일물 환매조건부채권(RP)를 매입했다.

자금 흐름을 살펴보면 주식형펀드의 설정액 6조2548억원 감소한 14조1676억원으로 집계됐다. 채권형 펀드의 설정액은 5조5308억원 감소한 14조4572억원으로이었다. 머니마켓펀드(MMF) 펀드의 설정액은 38조4771억원 감소한 106조1174억원으로 집계됐다.

|

![[포토]김용현 전 국방부 장관 변호인단 기자회견 열어](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600563t.jpg)

![[포토]윤이나,밝은 모습 인터뷰 시간](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600087t.jpg)

![[포토]명동성당 성탄 대축일 미사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500276t.jpg)

![[포토]다시 돌아온 있지 리아](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500136t.jpg)

![[포토]크리스마스엔 스케이트](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500245t.jpg)

![[포토]37번째 거리 성탄예배 열려 방한복·도시락으로 사랑 나눔](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500231t.jpg)

![[포토]조국혁신당 공수처 앞에서 기자회견](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500219t.jpg)

![[포토]우리 이웃을 위한 크리스마스 선물](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500173t.jpg)

![[포토]메리크리스마스](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400797t.jpg)

![[포토]즐거운 눈썰매](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400779t.jpg)

![[포토]윤이나,후배 양성을 위해 2억원 기부했어요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600088h.jpg)