[이데일리 박정수 기자] 다음은 지난 4일 주요 크레딧 공시다.

△

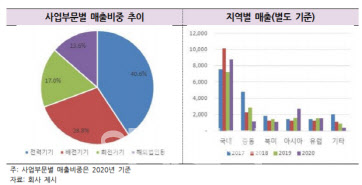

현대일렉트릭(267260)앤에너지시스템= 한국기업평가는 현대일렉트릭앤에너지시스템 무보증사채 등급(A-) 전망을 기존의 ‘부정적’에서 ‘안정적’으로 상향 조정. 주 수요지역의 시장환경 저하로 2018~2019년 영업적자가 발생했으며, 재무지표도 대규모 당기순손실과 자회사 지분인수, 스마트팩토리 구축을 위한 자금소요로 저하. 현대일렉트릭은 이에 대응해 인력구조조정을 진행하는 한편, 2019년 마북리연구소(597억원) 매각, 선박전력제어사업(220억원) 양도, 유상증자(1073억원)를 시행했으며, 2020년에는 불가리아법인 지분(267억원) 매각, 변압기 5 공장(선실공장, 326억원) 양도 등을 완료. 개선노력에 의해 2018년 5153억원으로 증가됐던 순차입금은 2021년 3월에는 2588억원으로 축소. 영업이익도 2020년에는 수익성이 양호한 한전계열 판매 호조, 저가 수주 잔고 해소, 구조조정 효과 발현, 미국 알라바마 법인 손익률 개선, 스마트팩토리 가동에 따른 생산효율성 향상 등으로 흑자로 전환. 국내외 전력 투자정책에 의한 수요 가변성이 내재돼 있으나, 안정성이 요구되는 전력기기 사업특성상, 오랜 기간 쌓아온 레퍼런스를 바탕으로 국내, 중동, 미국 등에서 안정적인 수주기반을 보유. 특히, 주력제품인 변압기 부문은 국내외 중·상위권의 시장지위를 보유. 미국의 보호무역주의, 유럽시장 후발업체들의 공격적인 가격 및 납기제시 등 부정적 요인이 있지만 글로벌 경제성장률 향상, 유가 안정화, 조선산업 시황 개선, 전기차 충전시설 확충 등을 고려할 때, 전반적인 수주환경은 개선될 것으로 판단. 양호한 영업실적을 통해 현재 수준의 재무구조를 유지할 전망. 중동지역 수주 및 한전 계열사 유지보수 물량 증가, 수익성 중심의 선별 수주, 구조조정에 따른 체질 개선, 선박용 회전기기·배전반 수요 회복, 전기차용 및 양산용 중저압 차단기·변압기 판매 확대 전망 등을 고려할 때, 향상된 실적 수준이 유지될 것으로 예상. 반덤핑관세관련 자금 유출(미지급비용 계상액 약 1600억원 수준)이 발생할 여지가 있고 금형투자, 포장작업장 신축공사 등과 관련한 투자도 계획하고 있지만, 양호한 영업이익이 창출되는 가운데, 투자규모는 과거 대비 축소되어 현재 수준의 안정된 재무구조가 유지될 것으로 전망.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]성년의날, 덕수궁 돌담길서 전통셩년례 열려](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051900274t.jpg)

![[포토]물놀이하며 더위 잊어요!](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051900249t.jpg)

![[포토]박현경 '버디 성공 승리했어요'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051900379t.jpg)

![[포토]개혁신당 전당대회, '인사하는 당 대표 후보들'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051900216t.jpg)

![[포토]주유소 기름값 하락](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051900204t.jpg)

![[포토]'다양한 음식 맛보세요'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051900192t.jpg)

![[포토] 최경주 '우승은 전설도 춤추게 한다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051900414t.jpg)

![[포토] 최경주 '리빙 레전드의 클래스'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051800445t.jpg)

![[포토]유효주 '핀을 잡고 라인을 살핀다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051800234t.jpg)

![[포토]두산 매치플레이에서 공기청정기 선보인 아이큐에어](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051700873t.jpg)

![[단독]EU, 韓정부에 "전기차 보조금 기준 예측 가능성 떨어져…손봐달라"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051900302t.jpg)