뉴스 검색결과 10,000건 이상

- 국고채, 장기물 위주 강세 출발… 10년 국채선물, 60틱대 상승

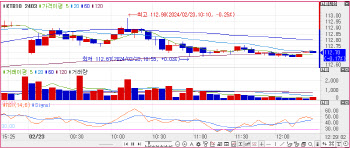

- [이데일리 유준하 기자] 26일 국내 국고채 금리는 일제히 하락하며 강세 출발했다. 채권 금리와 가격은 반대로 움직인다. 아시아 장에서 미국채 10년물 금리는 2bp(1bp=0.01%포인트)대 하락 중이다.10년 국채선물 가격 5분봉 차트(자료=마켓포인트)마켓포인트에 따르면 이날 오전 9시18분 기준 3년 국채선물(KTB3)은 전 거래일 대비 14틱 오른 104.66을, 10년 국채선물(KTB10)은 62틱 오른 112.97을 기록 중이다. 30년 국채선물은 72틱 오른 131.22로 집계됐다. 다만 체결된 계약은 1계약에 그쳤다. 3년 국채선물 수급을 살펴보면 외국인 2060계약 순매수를, 개인 1101계약, 연기금 735계약 순매도 등을 보인다.10년 국채선물은 외국인 1020계약 순매수를, 금융투자 271계약, 개인 203계약, 연기금 280계약, 투신 152계약 순매도 중이다. 국고채 현물 금리도 일제히 하락 중이다. 마켓포인트에 따르면 민평3사 기준 장내 국고채 3년물 금리는 전거래일 대비 3.8bp 내린 3.340%를 기록 중이다. 5년물은 5.0bp 내린 3.390%를, 10년물은 5.8bp 내린 3.422%으로 집계됐다. 20년물은 4.8bp 내린 3.405%를, 30년물 금리는 5.8bp 내린 3.322%를 보인다.한편 이날 시장 증권 콜금리는 3.67%를, 레포(RP)금리는 3.65%로 시작했다. 이날 콜 시장은 주말간 적수 부족분이 크게 매워지면서 정상금리 수준의 움직임 보일 것으로 전망된다.

- 전날 금리 낙폭 일부 되돌림… 3년물 금리, 3.2bp 상승[채권마감]

- [이데일리 유준하 기자] 23일 국고채 시장은 전날 금리 하락분을 일부 되돌리며 마감했다. 채권 금리와 가격은 반대로 움직인다.10년 국채선물 가격 5분봉 차트(자료=마켓포인트)이날 채권시장에 따르면 고시 금리 기준 국고 2년물 금리는 전거래일 대비 3.1bp 오른 3.450%에 거래를 마쳤다. 3년물은 전거래일 대비 3.2bp 오른 3.374%, 5년물은 3.9bp 오른 3.430%를 기록했다. 장기물을 살펴보면 10년물은 4.4bp 오른 3.468%를 기록했고 20년물은 2.8bp 상승한 3.445%, 30년물은 1.3bp 오른 3.367%로 마감했다.국채선물도 하락 마감했다. 마켓포인트에 따르면 3년 국채선물은 전 거래일 대비 13틱 내린 104.52에, 10년 국채선물은 54틱 내린 112.35로 마감했다. 30년 국채선물은 전거래일 대비 34틱 내린 130.50에 마감했다.수급별로는 3년 국채선물서 외국인이 3558계약, 개인 1207계약 순매도를, 투신 2723계약, 은행 706계약, 금융투자 1364계약, 연기금 648계약 순매수를 기록했다.10년 국채선물에서는 외국인 2749계약, 개인 313계약, 연기금 832계약, 은행 1125계약, 투신 110계약 순매수를, 금융투자 5367계약 순매도했다. 한편 이날 양도성예금증서(CD) 91일물 금리는 전거래일과 같은 3.70%에, 기업어음(CP) 91일물 금리도 전거래일과 같은 4.23%에 마감했다.

- [코스닥 마감]하락해 860선…초전도체 신사업株 '상한가'

- [이데일리 이은정 기자] 23일 코스닥 지수가 2거래일 만에 하락전환했다. 알테오젠(196170)의 글로벌 제약사 독점 계약 소식에 헬스케어 업종이 강세를 보였지만, 그 외 업종의 약세가 이어지면서 지수 상방이 제한됐다는 분석이다. 초전도체 신사업 관련주들은 상한가를 기록했다. 이날 코스닥에 첫 상장한 코셈(360350)은 50%대, 이에이트(418620)는 10%대 상승했다. (사진=연합뉴스)마켓포인트에 따르면 코스닥 지수는 전 거래일보다 1.54포인트(0.18%) 하락한 868.57을 기록했다. 2거래일 만에 하락 전환했다. 최유준 신한투자증권 연구원은 “코스닥은 헬스케어 업종 강세에도 그 외 업종의 약보합세에 지수 상방이 제한됐다”며 “알테오젠의 글로벌 제약사 MSD와의 독점 계약 소식에 헬스케어가 상승하며 대형주 강세를 이끌었고, 중소형주는 외국인 순매도에 약세를 보였다”고 말했다.시가총액 상위주는 혼조세다. 알테오젠은 24%대 급등했다. 알테오젠은 미국 제약사 머크(MSD)와 기존 라이선스 계약을 변경했다고 지난 22일 밝혔다. 알테오젠의 인간 재조합 히알루로니다제 엔자임(ALT-B4)에 대한 전 세계 독점권을 MSD에 부여한다. 셀트리온제약(068760)은 4%대, 휴젤(145020)은 1%대, HLB(028300)는 1% 미만 상승했다.초전도체 신사업을 추진하는 다보링크(340360)와 모회사 테라사이언스는 모두 상한가를 기록했다. 최근 급등세가 부각됐던 초전도체 테마주 신성델타테크(065350)는 이날 1% 미만 상승에 그쳤다.2차전지 전해액 관련주로 꼽히는 엔켐(348370)은 이날 7%대 급락했다. 최근 주가 폭등세에 코스닥 시가총액 상위 4위까지 이름을 올렸다가 다시 5위로 내려 앉은 모습이다. HPSP(403870)는 3%대, 리노공업(058470)은 2%대, 펄어비스(263750), 솔브레인(357780)은 1%대 하락했다. 에코프로비엠(247540), 에코프로(086520), JYP Ent.(035900)는 1% 미만 하락했다. 레인보우로보틱스(277810)는 강보합세였다.이날 코스닥 시장에 상장한 공모주들도 상승세를 보였다. 전자현미경 기업 코셈(360350)은 공모가(1만6000원) 대비 52%대 상승했다. 장 초반에는 190% 넘게 급등하기도 했지만, 점차 상승 폭을 축소했다. 디지털트윈 솔루션 기업 이에이트(418620)는 10%대 상승했다.수급별로는 개인은 나홀로 2836억원 사들였다. 외국인은 883억원, 기관은 1370억원 동반 팔아치웠다.업종별로 하락 우위였다. 종이목재, 화학은 2%대, 운송장비부품, 디지털컨텐츠, 반도체는 1%대, 컴퓨터서비스, 운송, 건설, 소프트웨어, 섬유의류, 오락문화, 음식료담배, 일반전기전자, 금융, 출판매체복제, 정보기기, 제조, 통신서비스, 기계장비는 1% 미만 하락했다. 제약은 1%대, 통신장비, 의료정밀기기, 비금속은 1% 미만 상승했다.이날 코스닥 거래량은 14억6322만주, 거래대금은 14조5941억원이었다. 490개 종목이 올랐고, 1075개 종목이 하락했다. 81개 종목은 보합권에 머물렀다.

- 코스닥, 하락 전환해 860선…알테오젠 급등에 헬스케어株↑

- [이데일리 이은정 기자] 23일 코스닥 지수가 장중 하락 전환했다. 알테오젠(196170)의 글로벌 제약사 독점 계약 소식에 헬스케어 업종이 강세를 보이고 있다. 다만 그 외 업종의 약세가 이어지면서 지수 상방이 제한되고 있는 모습이다.마켓포인트에 따르면 이날 오후 2시10분 코스닥 지수는 전 거래일보다 1.65포인트(0.19%) 하락한 868.46을 기록하고 있다. 2거래일 만에 하락 전환해 움직이고 있다.최유준 신한투자증권 연구원은 “코스닥은 헬스케어 업종 강세에도 그 외 업종의 약보합세에 지수 상방이 제한되고 있다”며 “알테오젠의 글로벌 제약사 MSD와의 독점 계약 소식에 헬스케어가 상승하며 대형주 강세를 이끌고 있고, 중소형주는 외국인 순매도에 약세를 보이고 있다”고 말했다.수급별로는 외국인이 1272억원, 기관은 1162억원 팔아치우고 있고, 개인은 2965억원 사들이고 있다.업종별로 하락 우위다. 화학, 종이목재는 2%대, 반도체, 디지털컨텐츠, IT H/W, IT부품은 1%대, 금속, 건설, 운송, 음식료담배, IT S/W, 금융, 정보기기, 일반전기전자, 소프트웨어, 오락문화, 통신서비스, 유통, 섬유의류, 통신장비, 출판매체복제는 1% 미만 하락하고 있다. 제약은 1%대 오르고 있고, 의료정밀기기, 인터넷 등은 1% 미만 상승 중이다.시가총액 상위주는 혼조세다. 알테오젠은 21%대 급등하고 있다. 알테오젠은 미국 제약사 머크(MSD)와 기존 라이선스 계약을 변경했다고 지난 22일 밝혔다. 새로운 독점 라이선스 계약 조건에 따라 알테오젠은 MSD의 항PD-1 치료제 펨브롤리주맙의 피하제형 제품 개발 및 상업화를 위해 알테오젠의 인간 재조합 히알루로니다제 엔자임(ALT-B4)에 대한 전 세계 독점권을 MSD에 부여한다. 셀트리온제약(068760)은 3%대, 휴젤(145020)은 2%대 상승하고 있다. HLB(028300)는 1%대, 레인보우로보틱스(277810)는 1% 미만 오르고 있다. 엔켐(348370)은 8%대, HPSP(403870)는 3%대, 리노공업(058470)은 2%대, 펄업비스는 1%대, 에코프로비엠(247540), 에코프로(086520), 신성델타테크(065350), JYP Ent.(035900) 하락하고 있다.

- 美 금리인하 신중론에 '주춤'… 국고채, 1bp 내외 등락 지속[채권분석]

- [이데일리 유준하 기자] 23일 국내 국고채 시장은 보합 흐름을 이어가고 있다. 전날 한국은행 금융통화위원회로 금리 레벨이 소폭 낮아진 가운데 1bp(0.01%포인트) 내외 등락을 보이고 있다. 채권 가격과 금리는 반대로 움직인다.10년 국채선물 가격 5분봉 차트(자료=마켓포인트)◇국고채 금리, 1bp 내외 보합권 흐름이날 마켓포인트에 따르면 국고채 2년물과 3년물 금리는 오후 12시14분 기준 3.416%, 3.353%로 각각 0.4bp 하락, 0.8bp 상승 중이다. 5년물은 1.8bp 오른 3.409%, 10년물 금리는 1.7bp 상승한 3.447%를 기록하고 있다.이어 20년물과 30년물 금리는 각각 0.5bp, 1.1bp 하락한 3.419%, 3.356%를 기록 중이다. 미국채 10년물 금리는 아시아 장에서 0.4bp 오른 4.329%를 보인다.국채선물도 보합권이다. 3년 국채선물(KTB3)은 전거래일 대비 3틱 내린 104.62에, 10년 국채선물(KTB10)은 21틱 내린 112.68에 거래 중이다. 수급별로는 3년 국채선물에선 외국인 911계약, 개인 1464계약 순매도를, 투신 1275계약, 은행 2377계약 순매수를 보인다. 10년 국채선물에선 외국인이 905계약, 은행 1410계약 순매수를, 금융투자 2999계약 순매도 중이다. ◇한·미 경기 온도차에 금리인하 신중론까지… “다음주 PCE 주시”이 날 시장의 금리 움직임은 제한적이지만 견조한 미국의 경기 지표를 재확인한 만큼 미국과 한국의 경기 온도차가 점차 벌어지는 모습이다. 한국은 물가 둔화에 대한 확신과 내수 부진 등 언제라도 기준금리를 인하할 만한 환경이라면 미국은 여전히 경기 호황을 보이는 탓에 참여자들의 셈법도 복잡해지고 있다.한 외국계 은행 딜러는 “전날 총재의 발언은 결국 꼭 물리적으로 미국 다음에 내릴 필요는 없다, 미국의 시그널이 있다면 먼저 움직여도 된다는 것”이라면서 “다만 미국의 경우 사실 금리를 내리는 게 맞냐는 견해도 나오지만 결국 월러 이사도 1월 물가 자체는 노이즈에 가깝다고 언급했다”고 전했다.실제로 크리스토퍼 월러 미 연준 이사는 “1월 소비자물가지수(CPI)는 시그널보다 잡음이 많았다”며 “여전히 더 많은 데이터를 확인해야 한다”고 언급한 바 있다.앞선 딜러는 “주거비와 중고차 가격 반영이 래깅(지연)되고 있는데 언제부터 반영이 될 지는 불투명하다”면서 “1월 지표가 상당히 좋게 나왔지만 결국 시간이 가면 반영될 거라고 보고 있고 다음주 개인소비지출(PCE)를 지켜볼 것”이라고 덧붙였다.

- 갑작스런 비둘기 금통위… 3년물 금리, 6bp 내린 3.342%[채권마감]

- [이데일리 유준하 기자] 22일 국고채 시장은 한국은행 금융통화위원회를 소화하며 강세 마감했다. 국고채 금리는 장 초 간밤 미국채 금리를 반영하며 상승 출발했지만 이창용 총재 기자회견을 거치면서 하락 전환하더니 낙폭을 키웠다. 채권 금리와 가격은 반대로 움직인다.10년 국채선물 가격 5분봉 차트(자료=마켓포인트)이날 채권시장에 따르면 고시 금리 기준 국고 2년물 금리는 전거래일 대비 5.5bp 내린 3.419%에 거래를 마쳤다. 3년물은 전거래일 대비 6.0bp 내린 3.342%, 5년물은 5.2bp 내린 3.391%를 기록했다. 장기물을 살펴보면 10년물은 5.0bp 하락한 3.424%를 기록했고 20년물은 3.5bp 내린 3.417%, 30년물은 3.0bp 내린 3.354%로 마감했다.장 초 상승 출발한 국고채 금리는 한국은행 금통위를 거치면서 하락 전환, 낙폭을 키웠다. 이창용 총재의 기자회견서 한 금통위원의 인하 가능성 언급이 나오자 2~5년 단기물 금리가 상승폭을 좁히더니 하락 전환, 낙폭을 점차 키웠다.이에 장내 시장 기준 3년물 금리는 고점 3.438%, 저점 3.322%를 기록해 장 중에만 11.6bp 벌어졌고 5년물은 고점과 저점의 괴리가 10bp, 10년물은 10.6bp까지 벌어지는 등 움직임이 컸다. 20~30년물 장기 구간은 7bp대 벌어졌다.시장에선 국발계 발행을 앞두고 총재의 도비시한 발언들이 지난해 연말 제롬 파월 미국 연방준비제도(Fed·연준) 의장의 갑작스러운 도비시한 스탠스와 비슷하다는 견해가 나온다. 한 증권사 딜러는 “시장선 당시 파월과 다소 흡사하다는 얘기가 나온다”면서 “미국 지표가 좋게 나오는 상황에서 이런 금통위라 의아했다”고 전했다. 이어 “정부의 신속 재정집행이나 국채 발행 등을 감안했을 공산도 있다”고 덧붙였다.국채선물도 상승 마감했다. 마켓포인트에 따르면 3년 국채선물은 전 거래일 대비 16틱 오른 104.65에, 10년 국채선물은 43틱 오른 112.89로 마감했다. 30년 국채선물은 전거래일 대비 76틱 오른 130.84에 마감했다.수급별로는 3년 국채선물서 외국인이 1만3320계약 순매수를, 개인 255계약, 투신 2460계약, 은행 1468계약, 금융투자 3730계약, 연기금 3824계약 순매도를 기록했다.10년 국채선물에서는 외국인 231계약, 연기금 479계약, 은행 1216계약, 개인 118계약 순매도를, 금융투자 2309계약, 투신 345계약 순매수했다. 한편 이날 양도성예금증서(CD) 91일물 금리는 전거래일과 같은 3.70%에, 기업어음(CP) 91일물 금리도 전거래일과 같은 4.23%에 마감했다. 장 마감 후에는 미국 2월 구매관리자지수(PMI)가 발표된다.

- 금리 인하 훈풍 불어든 금통위… 국고채 금리, 일제히 하락 전환[채권분석]

- [이데일리 유준하 기자] 22일 국내 국고채 시장은 한국은행 금융통화위원회 이벤트를 소화하며 일제히 강세다. 금통위원 한 명이 기준금리 인하 가능성을 열어둬야 한다는 견해를 내놨다는 소식과 함께 총재의 기자회견을 거치며 금리는 일제히 하락 전환, 낙폭을 키웠다. 국채선물 가격도 상승 전환했다. 채권 가격과 금리는 반대로 움직인다. 10년 국채선물 가격 5분봉 차트(자료=마켓포인트)◇국고채 금리, 5bp내 하락…단기물 위주 강세이날 마켓포인트에 따르면 국고채 2년물과 3년물 금리는 오후 12시1분 기준 3.431%, 3.350%로 각각 3.0bp(1bp=0.01%포인트), 5.2bp 하락 중이다. 5년물과 10년물 금리는 각각 4.7bp, 5.2bp씩 하락한 3.393%, 3.423%를 기록하고 있다.이어 20년물과 30년물 금리는 각각 2.4bp, 2.6bp 하락한 3.426%, 3.360%를 기록 중이다.국채선물 가격도 상승 전환했다. 3년 국채선물(KTB)은 전거래일 대비 18틱 오른 104.67에, 10년 국채선물(KTB10)은 49틱 오른 112.95에 거래 중이다. 30년 국채선물(KTB30)은 38틱 오른 130.46을 기록 중이다.수급별로는 3년 국채선물서 외국인 7831계약 순매수를, 금융투자 2945계약, 투신 1085계약, 연기금 1616계약, 개인 108계약, 은행 1352계약 순매도를 보인다. 10년 국채선물에선 외국인이 356계약, 개인 104계약, 은행 157계약, 연기금 277계약 순매도를, 금융투자 676계약 등 순매수 중이다.미국채 10년물 금리는 아시아 장서 하락세다. 이날 장 중 미국채 10년물 금리는 2.3bp 하락한 4.301%를 기록 중이다.◇기준금리 인하 가능성 언급된 금통위… “생각보다 인하 빠를수도”장 초 국고채 현물 금리는 미국채 금리와 연동돼 상승 출발했으나 금통위 기자회견을 거치면서 일제히 하락 전환했다.이창용 한국은행 총재는 이날 기자회견에서 “향후 3개월 금리에 관해서는 저를 제외한 금통위원 6분 중 5분은 3개월 후에도 3.5% 유지하는 것이 적절하다고 나타냈고 나머지 한분은 3.5%보다 낮은 수준으로 인하할 가능성도 열어둬야 한다는 의견이었다”고 밝혔다.이어 미국보다 빨리 인하를 할 수 있냐는 질문에 대해서는 “미국보다 먼저 내릴 수 있냐고 하면 답은 못 하겠다”면서도 “국제 금융시장 움직임을 볼 때 미국이 금리인하 들어가면 각국이 차별화된 통화정책 할 가능성은 커진다”고 답했다.이에 시장에서는 생각보다 한국의 인하 시기가 앞당겨질 수 있다는 기대감이 돌았다. 한 자산운용사 채권 운용역은 “일단 금통위원 한 명이 인하를 얘기했고 퇴로를 이렇게 열어놓은 걸 보면 미국보다 빨라질 수 있겠다는 생각이 든다”면서 “미국은 예상보다 느리지만 한국은 예상보다 빠를 수 있다”고 전했다.

- 국고채 금리, 일제히 상승 출발… 10년 국채선물, 20틱대 하락

- [이데일리 유준하 기자] 22일 국내 국고채 금리는 일제히 2bp(0.01%포인트) 내외 상승 출발했다. 채권 금리와 가격은 반대로 움직인다. 미국채 10년물 금리는 아시아 장에서 보합을 보인다.10년 국채선물 가격 5분봉 차트(자료=마켓포인트)마켓포인트에 따르면 이날 오전 9시27분 기준 3년 국채선물(KTB3)은 전 거래일 대비 8틱 내린 104.41을, 10년 국채선물(KTB10)은 27틱 내린 112.19를 기록 중이다. 30년 국채선물은 44틱 내린 129.64로 집계됐다. 3년 국채선물 수급을 살펴보면 외국인 956계약, 개인 68계약, 은행 150계약, 연기금 120계약 순매수를, 금융투자 1460계약 순매도를 보인다.10년 국채선물은 외국인 760계약, 연기금 24계약 순매도를, 개인 145계약, 은행 289계약, 금융투자 316계약 순매수 중이다. 국고채 현물 금리는 일제히 상승 중이다. 마켓포인트에 따르면 민평3사 기준 장내 국고채 3년물 금리는 전거래일 대비 2.5bp 오른 3.427%를 기록 중이다. 5년물은 3.0bp 오른 3.470%를, 10년물은 2.7bp 오른 3.502%를, 20년물은 2.3bp 오른 3.473%를 기록 중이다. 30년물 금리는 1.5bp 오른 3.405%를 보인다.한편 전거래일 콜금리는 3.625%를, 레포(RP)금리는 3.62%를 기록했다. 이날 콜 시장은 당일 지준 플러스 전환이 예상되며 RP시장은 여전히 타이트할 전망이다.

- 지루한 박스권… 3년물 금리, 0.3bp 내린 3.402%[채권마감]

- [이데일리 유준하 기자] 21일 국고채 금리는 1bp(0.01%포인트) 내외 등락하며 박스권 마감했다. 채권 금리와 가격은 반대로 움직인다.10년 국채선물 가격 5분봉 차트(자료=마켓포인트)이날 채권시장에 따르면 고시 금리 기준 국고 2년물 금리는 전거래일 대비 0.3bp 오른 3.474%에 거래를 마쳤다. 3년물은 전거래일 대비 0.3bp 내린 3.402%, 5년물은 0.9bp 내린 3.443%를 기록했다. 장기물을 살펴보면 10년물은 1.5bp 하락한 3.474%를 기록했고 20년물은 1.0bp 내린 3.452%, 30년물은 0.6bp 내린 3.384%로 마감했다. 국채선물도 소폭 상승 마감했다. 마켓포인트에 따르면 3년 국채선물은 전 거래일 대비 5틱 오른 104.49에, 10년 국채선물은 20틱 오른 112.46으로 마감했다. 30년 국채선물은 전거래일 대비 8틱 내린 130.08에 마감했다.수급별로는 3년 국채선물서 외국인이 3647계약, 개인 47계약 순매수를, 투신 752계약, 은행 3565계약, 금융투자 116계약, 연기금 557계약 순매도를 기록했다.10년 국채선물에서는 외국인 1527계약, 연기금 122계약, 은행 774계약 순매수를, 금융투자 1343계약, 개인 50계약, 투신 366계약 순매도했다. 30년 국채선물은 외국인 1계약, 개인 1계약, 투신 5계약 순매도를, 금융투자 6계약, 은행 1계약 순매수를 보였다.한편 이날 양도성예금증서(CD) 91일물 금리는 전거래일 대비 1bp 오른 3.70%에, 기업어음(CP) 91일물 금리는 전거래일과 같은 4.23%에 마감했다.